フリーランスになったばかりで日が浅い人にとって、確定申告は高い壁になり得ます。特に経費については、何がOKで何がNGなのか、判断に困ることが多いでしょう。

経費の計上方法を適切に理解していないと、かえって税金が増えてしまう可能性もあります。

この記事では、フリーランスにとって経費となる支出やその具体例を解説します。経費と税務調査の関係も説明しますので、ぜひ確認してください。

経費の計上方法を適切に理解していないと、かえって税金が増えてしまう可能性もあります。

この記事では、フリーランスにとって経費となる支出やその具体例を解説します。経費と税務調査の関係も説明しますので、ぜひ確認してください。

フリーランスにとっての経費とは

まずは、経費とは何か、経費があることでどのようなメリットがあるかについて解説します。

経費とは、「事業のために使用した費用」です。税法上は「損金(そんきん)」といいます。

具体的には、仕事道具の購入費、電話代、通信費などから、打ち合わせのコーヒー代や交通費まで、さまざまな費用が経費となります。

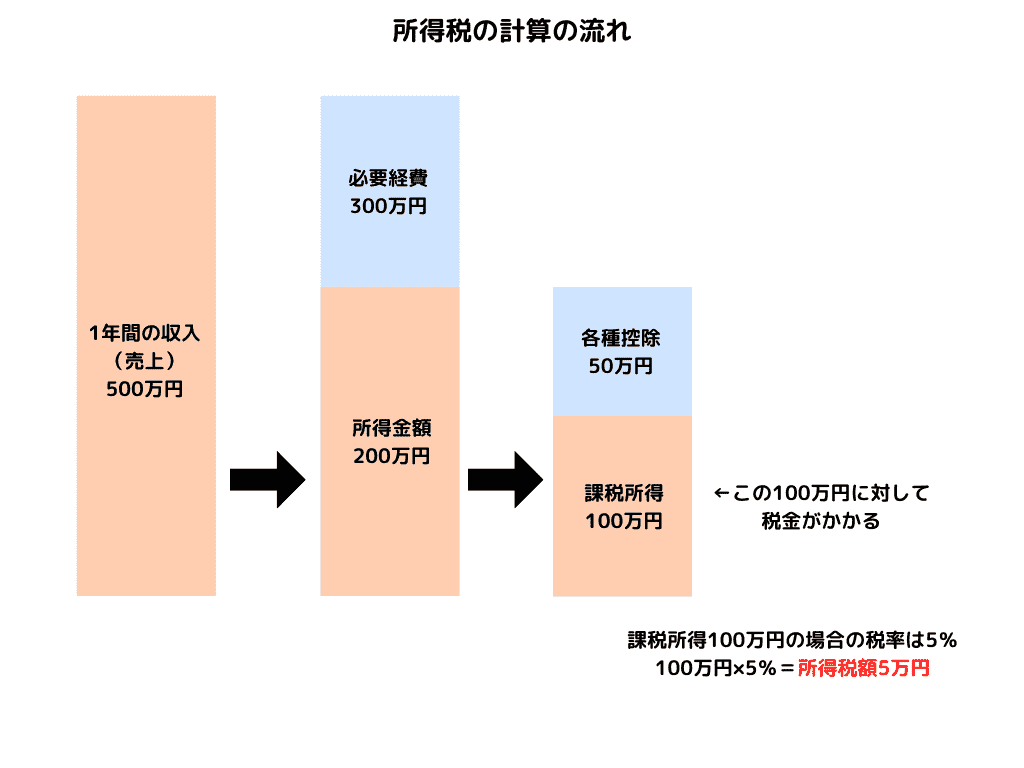

フリーランスは、自分で1年間の所得を計算して納税をします。この手続きを確定申告といいますが、経費によって納税額が大幅に変わります。

所得税の計算方法を、ざっくりと説明すると下記の通りです。

収入(売上)- 経費 × 所得税率 = 所得税

例えば、1年間の売上が600万円・経費が200万円だった場合、所得は400万円になります。

所得が400万円の場合の税率は20%なので、所得税額は80万円になります。

(実際は控除があるので、税額はもっと安くなります)

つまり、経費が増えれば所得が減るので、所得税も減ります。反対に経費が少ないと、所得が増えるので所得税も増えることになります。

このように、経費は確定申告における税額の計算に大きな影響を与えるのです。

経費とはなにか

経費とは、「事業のために使用した費用」です。税法上は「損金(そんきん)」といいます。

具体的には、仕事道具の購入費、電話代、通信費などから、打ち合わせのコーヒー代や交通費まで、さまざまな費用が経費となります。

経費があることのメリット

フリーランスは、自分で1年間の所得を計算して納税をします。この手続きを確定申告といいますが、経費によって納税額が大幅に変わります。

所得税の計算方法を、ざっくりと説明すると下記の通りです。

収入(売上)- 経費 × 所得税率 = 所得税

例えば、1年間の売上が600万円・経費が200万円だった場合、所得は400万円になります。

所得が400万円の場合の税率は20%なので、所得税額は80万円になります。

(実際は控除があるので、税額はもっと安くなります)

つまり、経費が増えれば所得が減るので、所得税も減ります。反対に経費が少ないと、所得が増えるので所得税も増えることになります。

このように、経費は確定申告における税額の計算に大きな影響を与えるのです。

フリーランスは何が経費になるのか

先ほど説明したように経費にできるのは「事業のために支出した費用」です。これを基本にフリーランスにとって何が経費になるかを判断しましょう。

何が経費になるかは、税法で「これは経費になる、これは経費にならない」と細かく決められているわけではありません。自分の判断で経費に計上する必要があります。

下記の表はフリーランスでよく使われる経費の勘定科目とその具体例です。事業のために下記の費用を支出した場合は、経費にできます。

電車などの公共交通機関や自動販売機、冠婚葬祭の慶弔費は、基本的に領収書やレシートが発行されません。

領収書やレシートが発行されない場合、出金伝票に記録を残しておきましょう。出金伝票は文房具店や100円ショップで購入可能です。

また、支払いがあったと証明するために、結婚式の招待状や交通費の場合は日程表などを一緒に残しておきましょう。

1年間の領収書やレシートを貯めていくと、多い場合では数百枚や千枚を超えてきます。しっかり保管していたつもりでも、枚数が多くなるといつの間にか紛失していることもあります。

数千円くらいの領収書でしたら影響は少ないですが、数万・数十万円だと支払う税金の金額がかなり多くなってしまいます。

領収書やレシートを紛失した場合は、下記の対応をしましょう。

・領収書の再発行を依頼する

・クレジットカードの明細を利用する

まず、領収書の再発行ですが、仕入先からの領収書の場合、取引履歴が残っているので高確率で再発行に応じてくれるでしょう。基本的に再発行の領収書には【再発行】という印が押されますが、経費として計上するうえでは問題はありません。

量販店やコンビニなどの領収書やレシートの場合、誰が購入したのかという情報が残っていないため基本的には再発行を断られます。細かな履歴が残らない取引であれば、領収書やレシートの紛失をしないように特に気を付けましょう。

次に、「クレジットカードの明細を利用する」について説明します。

クレジットカードの利用明細は、日付・金額・購入した店名などが載っています。そのため、そこから情報を拾い経費として計上可能です。

ただし、クレジットカードの明細だけで領収書やレシートが残っていないと、税務調査の際に指摘される可能性があります。

領収書を紛失したなどの理由を説明すれば経費と認められることが多いですが、基本的には領収書やレシートが必要だと覚えておきましょう。

何が経費になるかは、税法で「これは経費になる、これは経費にならない」と細かく決められているわけではありません。自分の判断で経費に計上する必要があります。

フリーランスの経費の具体例と勘定科目

下記の表はフリーランスでよく使われる経費の勘定科目とその具体例です。事業のために下記の費用を支出した場合は、経費にできます。

| 勘定科目 | 具体例 |

|---|---|

| 消耗品費 | 文房具や事務用品、プリンターのインクなど |

| 広告宣伝費 | チラシ・ポスター制作費、ネット広告掲載料など |

| 新聞図書費 | 書籍、雑誌、新聞など |

| 会議費 | 会議でのお茶・ジューズ・お菓子、飲食店での飲み物代など |

| 支払手数料 | クラウドソーシングサイトの手数料、会計ソフトなどの使用料など |

| 通信費 | 切手代・電話代など |

| 地代家賃 | 事務所や駐車場の家賃 |

| 旅費交通費 | タクシーや電車などの乗車賃 |

| 交際費 | 取引先との食事・ゴルフ代・ご祝儀・贈り物など |

| 租税公課 | 収入印紙・固定資産税・自動車税など |

| 減価償却費 | 10万円以上の備品を購入した場合 |

領収証やレシートが発行されない経費への対応

電車などの公共交通機関や自動販売機、冠婚葬祭の慶弔費は、基本的に領収書やレシートが発行されません。

領収書やレシートが発行されない場合、出金伝票に記録を残しておきましょう。出金伝票は文房具店や100円ショップで購入可能です。

また、支払いがあったと証明するために、結婚式の招待状や交通費の場合は日程表などを一緒に残しておきましょう。

領収書やレシートを紛失した場合の対応

1年間の領収書やレシートを貯めていくと、多い場合では数百枚や千枚を超えてきます。しっかり保管していたつもりでも、枚数が多くなるといつの間にか紛失していることもあります。

数千円くらいの領収書でしたら影響は少ないですが、数万・数十万円だと支払う税金の金額がかなり多くなってしまいます。

領収書やレシートを紛失した場合は、下記の対応をしましょう。

・領収書の再発行を依頼する

・クレジットカードの明細を利用する

まず、領収書の再発行ですが、仕入先からの領収書の場合、取引履歴が残っているので高確率で再発行に応じてくれるでしょう。基本的に再発行の領収書には【再発行】という印が押されますが、経費として計上するうえでは問題はありません。

量販店やコンビニなどの領収書やレシートの場合、誰が購入したのかという情報が残っていないため基本的には再発行を断られます。細かな履歴が残らない取引であれば、領収書やレシートの紛失をしないように特に気を付けましょう。

次に、「クレジットカードの明細を利用する」について説明します。

クレジットカードの利用明細は、日付・金額・購入した店名などが載っています。そのため、そこから情報を拾い経費として計上可能です。

ただし、クレジットカードの明細だけで領収書やレシートが残っていないと、税務調査の際に指摘される可能性があります。

領収書を紛失したなどの理由を説明すれば経費と認められることが多いですが、基本的には領収書やレシートが必要だと覚えておきましょう。

フリーランスの経費と家事按分

フリーランスが悩みがちなのが家事按分です。ここでは家事按分の考え方について解説します。

フリーランスの経費の中には、家賃・電気代・ガス代・水道代・ガソリン代など私用と事業用の両方に発生するものがあります。

この場合、合理的な基準により私用と事業用の割合に分けなくてはいけません。これを家事按分と言います。

私用と事業用の割合の分け方は、税法で定められているわけではありません。そのため、自分で合理的な基準を定める必要があります。

・家賃

家賃は事業用として使っている面積に応じて割合を算出します。

例えば、50㎡の住宅で20㎡を事業用として使っている場合、私用3:事業用2の割合となります。

家賃が10万円であれば、4万円を経費として計上可能です。

・電気代

自宅で仕事をするのであれば、パソコンやデスクのライトなど事業用の電気代が多くかかります。そのため、フリーランスは電気代が重要な経費となります。

電気代は業務時間または床面積で按分するのが一般的です。電気を使用する時間帯が一日当たり16時間、そのうち業務時間が8時間だとすると50%が事業用となります。

家族が同居していて業務時間にも私用で電気を使う場合は、床面積で分けるほうが合理的です。

・ガス代、水道代

フリーランスでは事業用でガスや水道を使用することは少ないです。そのため、ガス代・水道代がまったく経費として認められなかった事例もあります。

仕事時間中にガスストーブや床暖房を使用しているなどの場合は、経費として計上できます。

・ガソリン代

車で取材や打ち合わせに行ったなどの場合は、ガソリン代が経費となります。距離により事業用と私用を分けるので、仕事で使用した距離のメモを取りましょう。

家事按分とは

フリーランスの経費の中には、家賃・電気代・ガス代・水道代・ガソリン代など私用と事業用の両方に発生するものがあります。

この場合、合理的な基準により私用と事業用の割合に分けなくてはいけません。これを家事按分と言います。

私用と事業用の割合の分け方

私用と事業用の割合の分け方は、税法で定められているわけではありません。そのため、自分で合理的な基準を定める必要があります。

・家賃

家賃は事業用として使っている面積に応じて割合を算出します。

例えば、50㎡の住宅で20㎡を事業用として使っている場合、私用3:事業用2の割合となります。

家賃が10万円であれば、4万円を経費として計上可能です。

・電気代

自宅で仕事をするのであれば、パソコンやデスクのライトなど事業用の電気代が多くかかります。そのため、フリーランスは電気代が重要な経費となります。

電気代は業務時間または床面積で按分するのが一般的です。電気を使用する時間帯が一日当たり16時間、そのうち業務時間が8時間だとすると50%が事業用となります。

家族が同居していて業務時間にも私用で電気を使う場合は、床面積で分けるほうが合理的です。

・ガス代、水道代

フリーランスでは事業用でガスや水道を使用することは少ないです。そのため、ガス代・水道代がまったく経費として認められなかった事例もあります。

仕事時間中にガスストーブや床暖房を使用しているなどの場合は、経費として計上できます。

・ガソリン代

車で取材や打ち合わせに行ったなどの場合は、ガソリン代が経費となります。距離により事業用と私用を分けるので、仕事で使用した距離のメモを取りましょう。

経費と税務調査について

ここまでに解説したように、経費にするかどうかは自分の判断です。また、家事按分についても目安はあるものの、自分で何割を経費にするか決定しなくてはなりません。

そのため、税務調査が入った際に経費として認められるか、不安になることもあるでしょう。

税務調査で経費と認められなかった場合でも、認識の相違によるものであれば、本来支払うはずだった税金を納めれば問題ありません。検察に告発されはしないので、安心してください。

ただし、売上を隠したり、意図的に経費でないものを計上したり、金額が多額だったりと悪質と判断された場合は告発されることもあります。

このような事態にならないためにも自分の良心に従い、経費の定義に則って計上するようにしましょう。

収入に対する経費の目安は事業内容によって変わりますが、4〜5割以内が適正とされています。6割を超えてくると、税務署に目を付けられる可能性がありますので注意しましょう。

そのため、税務調査が入った際に経費として認められるか、不安になることもあるでしょう。

税務調査で経費と認められなかった場合でも、認識の相違によるものであれば、本来支払うはずだった税金を納めれば問題ありません。検察に告発されはしないので、安心してください。

ただし、売上を隠したり、意図的に経費でないものを計上したり、金額が多額だったりと悪質と判断された場合は告発されることもあります。

このような事態にならないためにも自分の良心に従い、経費の定義に則って計上するようにしましょう。

収入に対して適正な経費の割合とは

収入に対する経費の目安は事業内容によって変わりますが、4〜5割以内が適正とされています。6割を超えてくると、税務署に目を付けられる可能性がありますので注意しましょう。

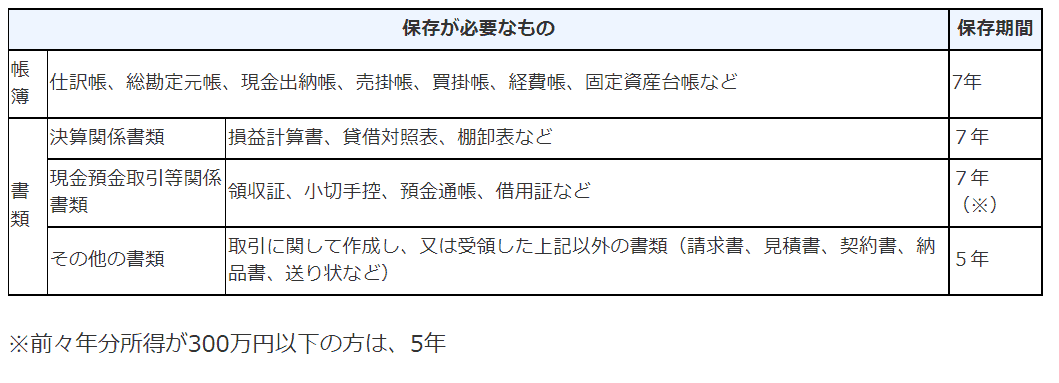

フリーランスの領収証の保管期限とは

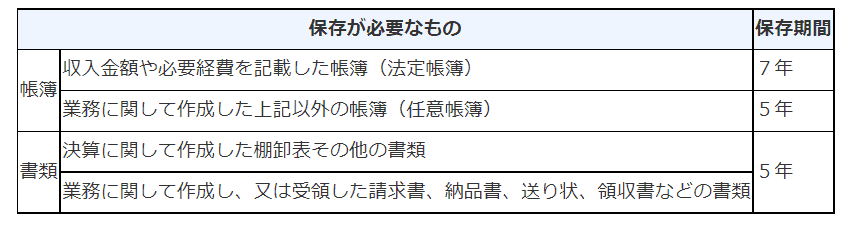

領収書やレシートなどの保管期間は、青色申告で違います。

原則は青色申告が7年間、白色申告が5年間です。

ただし、青色申告でも前々年度の所得が300万円以下であれば5年間の保管となります。また、白色申告でも消費税の課税事業者となっているのであれば、7年間の保管が義務付けられています。

この保管期間は、確定申告の期限日の翌日から始まります。領収書やレシートの日付から7年間(5年間)ではないので注意しましょう。

青色申告の場合

*引用:国税庁のホームページ「記帳や帳簿等保存・青色申告」

白色申告の場合

*引用:国税庁のホームページ「記帳や帳簿等保存・青色申告」

↓おすすめ記事↓

【永久保存版】レシートの保管方法3選、整理のコツとは2022/04/15 フリーランス

フリーランスエンジニアやフリーランスライターなど、フリーランスにもさまざまな種類があります。そうしたフリーランスの職種によって経費に計上できるものも変わってくるのでしょうか。

基本的に、IT系のフリーランスの場合、職種が違っても経費として計上する項目はほとんど変わらないのが現状です。PCなどのデバイスを動かすための電気代や通信費がメインとなり、家賃や移動費がそれに加わるといった構成になることが多いです。

原則は青色申告が7年間、白色申告が5年間です。

ただし、青色申告でも前々年度の所得が300万円以下であれば5年間の保管となります。また、白色申告でも消費税の課税事業者となっているのであれば、7年間の保管が義務付けられています。

この保管期間は、確定申告の期限日の翌日から始まります。領収書やレシートの日付から7年間(5年間)ではないので注意しましょう。

青色申告の場合

*引用:国税庁のホームページ「記帳や帳簿等保存・青色申告」

白色申告の場合

*引用:国税庁のホームページ「記帳や帳簿等保存・青色申告」

↓おすすめ記事↓

【永久保存版】レシートの保管方法3選、整理のコツとは2022/04/15 フリーランス

フリーランスの職種ごとの経費について

フリーランスエンジニアやフリーランスライターなど、フリーランスにもさまざまな種類があります。そうしたフリーランスの職種によって経費に計上できるものも変わってくるのでしょうか。

基本的に、IT系のフリーランスの場合、職種が違っても経費として計上する項目はほとんど変わらないのが現状です。PCなどのデバイスを動かすための電気代や通信費がメインとなり、家賃や移動費がそれに加わるといった構成になることが多いです。

まとめ

フリーランスの経費は細かく税法で定められているわけでなく、自分で判断をしないといけない部分もあります。

税金を減らすために、ついつい過剰に経費として計上したくなりますが、後から苦労するのは自分です。

税務署にしっかりと説明ができる範囲で経費として計上しましょう。

家事按分についても、床面積や走行距離など合理的に判断できる材料をもとに割合を決める必要があります。

少し手間になる部分もありますが、会計を適切にすると収入と経費の分析ができるので、業績も上がっていくでしょう。

税金を減らすために、ついつい過剰に経費として計上したくなりますが、後から苦労するのは自分です。

税務署にしっかりと説明ができる範囲で経費として計上しましょう。

家事按分についても、床面積や走行距離など合理的に判断できる材料をもとに割合を決める必要があります。

少し手間になる部分もありますが、会計を適切にすると収入と経費の分析ができるので、業績も上がっていくでしょう。