しかし、個人事業主の場合、福利厚生費が経費として認められるには、いくつかの条件があります。

本記事では、福利厚生費の具体例や経費として認められる条件について解説します。

福利厚生費とは

法定福利費

法定福利費とは、福利厚生費の中で、法律で義務付けられているものです。

具体的には社会保険料のうち企業が負担している分を指します。社会保険料は従業員と企業が折半(労使折半)して支払っています。

給与明細に記載されている社会保険料の支払額は、社会保険料のうち従業員が負担する分です。そのため、実際は合計で倍近い金額を国に納めているということです。

企業にとっての負担は大きいですが、個人で社会保険料を負担しているフリーランスと比べれば、将来貰える年金も多くなります。

法定外福利費

法定外福利費は、法律で義務付けられているものではなく、会社独自で従業員のために支出する福利厚生費のことです。

法定外福利費は義務ではないので、法定外の福利厚生がまったく無くても問題はありません。

しかし、働きやすさを向上させたり、従業員の生活の質を上げたり、従業員の満足度を高めるために、多くの企業が福利厚生を充実させています。

福利厚生費の具体例

家賃補助

社宅の提供や家賃の補助は福利厚生費となります。

ただし、全額補助というわけにはいかず、従業員から賃貸料相当額の半額以上を徴収する必要があります。半額以上を徴収した場合に限り、福利厚生費として計上が可能です。

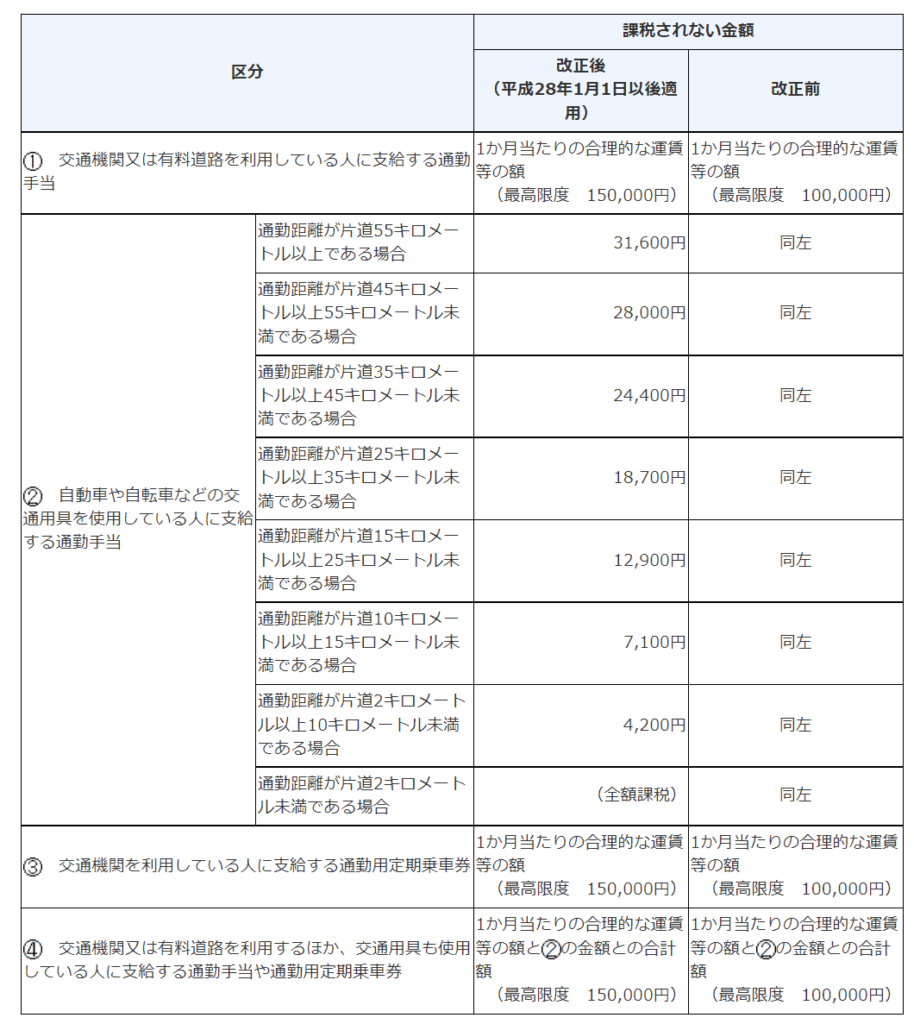

通勤手当

自宅から会社までの交通費は「通勤手当」として支給される会社が多いですが、通勤手当も福利厚生費です。

ただし、経費として計上可能な通勤手当には上限額があります。具体的な上限額については、以下の表を参考にしてください。

出典:国税庁「通勤手当の非課税限度額の引上げについて」

社内行事の費用

新入社員の歓迎会や忘年会、懇親会などの費用は福利厚生費となります。

会社全体や部署全体で懇親会を行った場合は経費に計上可能です。しかし、仲の良い社員数名で開催した場合は、全体が対象となっていないので経費にはできません。

社員旅行

最近では社員旅行をする企業は少なくなってきていますが、社員旅行にかかった費用は福利厚生費として経費計上が可能です。

ただし、要件として以下を満たす必要があります。

- 旅行期間が4泊5日以内

- 全社員の50%以上が参加する

また、旅行でなくても、全従業員でテーマパークに行った、キャンプやバーベキューを開催したなどの場合でも経費計上が可能です。

社員旅行が福利厚生費として認められる要件は、こちらのページで確認可能です。

国税庁「No.2603 従業員レクリエーション旅行や研修旅行」

食事補助

住宅手当や家族手当などと違い、全従業員が公平に受けられるのが食事補助です。

食事補助が経費として認められるには、以下の要件があります。

- 従業員が食事代の半分以上を負担していること

- 月額3,500円(税抜き)以下

食事の提供方法には、社員食堂を設置する・配達弁当を利用する・飲食店で利用できるチケットを配布するなどがあります。

慶弔見舞金

従業員への慶弔見舞金は、一般的な金額であれば福利厚生費と認められます。

慶弔見舞金には、以下のようなものがあります。

・結婚祝い金

・出産祝い金

・傷病見舞金

・災害見舞金

・弔慰金

その他にも創立記念祝いなど、会社独自で独創的な祝い金を支給している企業もあります。

福利厚生費が認められる2つの条件

全従業員が対象であること

一部の従業員だけを対象としている支出は、福利厚生費と認められず経費に計上できません。

そのため、先ほど「社内行事の費用」で解説したように、仲が良い社員数名で開催されたものは経費とは認められず、全社や全部署が対象となっている必要があります。

社会通念上、相当と思われる金額であること

福利厚生費として計上できる金額は法律で個別に定められているわけではなく、「社会通念上、相当と認められる金額」となっています。

一般的な金額とかけ離れていると経費とは認められず、裁判にまで発展するケースもあります。

個人事業主が福利厚生費を計上するには

自分一人で経営している場合

福利厚生費は雇用している従業員のための支出なので、自分一人で経営している場合には認められません。

フリーランスや一人親方で働いている場合も、同じく福利厚生費は認められません。

家族経営の場合

自分以外に家族が専従者として働いている場合でも、福利厚生費は認められません。

例えば、専従者と社員旅行に行った場合、実質的には家族旅行と変わらないためです。食事会を開いても、家族での食事と同じことです。

そのため、専従者以外に雇用している従業員がいなければ、福利厚生費は認められません。

家族以外の従業員がいる場合

家族以外の従業員がいるのであれば、福利厚生費を計上可能です。

この場合は、専従者として働く家族も福利厚生を利用できます。ただし、福利厚生の対象は、必ず家族以外の従業員も含めなくてはいけません。

個人事業主が福利厚生費を導入するメリット

従業員が定着しやすい

福利厚生費はスポーツクラブの会費負担など、従業員がプライベートで使える項目もあります。

仕事中だけでなくプライベートも充実すればワークライフバランスが向上して、従業員の満足度も上がります。その結果、従業員が定着して安定した経営が可能です。

採用活動時にアピールができる

福利厚生は大企業ほど充実していると考える人が多いため、個人事業主でも福利厚生が充実しているとアピールができれば、採用活動時の大きなアドバンテージになります。

福利厚生が充実していない企業と比べると、優秀な人材が集まりやすくなるので、経営上にも大きな効果があります。

節税効果がある

福利厚生費としての要件を満たしていれば経費として認められるので、法人税を減らす効果があります。

また、従業員にとっては所得税が課税されず、社会保険料の計算にも反映されません。

福利厚生費の節税効果について

経費として認められる

福利厚生費は、上述した通り企業の経費として認識され、通常、企業の利益に対する控除として適用されます。このため、企業は福利厚生のために支出した金額を収益から差し引いて、課税所得を減少させることができます。

社会保険料や税金の免除

特定の福祉施設やサービスに関する支出は、社会保険料や特定の税金の対象外とされることがあります。これにより、企業はこれらの支出にかかる追加の負担を軽減できます。

ただし、税法や地域によって異なる規制があるため、具体的な詳細は税務の専門家と相談することをお勧めします。

まとめ

また、福利厚生費の条件は、「全従業員が対象であること」「社会通念上、相当であること」です。

福利厚生費は費用が掛かることですが、導入をすれば従業員の定着や節税効果などのメリットが期待できます。

よりよい職場環境を提供するために、福利厚生費を導入してみてはいかがでしょうか。