フリーランスになると毎年、確定申告をして税金を納める必要があります。

「確定申告のやり方が分からない・・」

「毎年手間がかかるから、できれば申告したくない・・」

このように、フリーランス初心者の方はなるべく確定申告を避けたいのではないでしょうか。

実は条件が揃えば、確定申告の義務が発生しません。

今回は確定申告が必須なのはどのような人か、本当に確定申告をしなくてデメリットはないのか、などについて解説します。

「確定申告のやり方が分からない・・」

「毎年手間がかかるから、できれば申告したくない・・」

このように、フリーランス初心者の方はなるべく確定申告を避けたいのではないでしょうか。

実は条件が揃えば、確定申告の義務が発生しません。

今回は確定申告が必須なのはどのような人か、本当に確定申告をしなくてデメリットはないのか、などについて解説します。

フリーランスで確定申告が必要な収入はいくらから?

フリーランスで所得が少ないと、確定申告が不要な場合があります。ここでは不要になる条件について解説します。

フリーランスは事業所得が48万円を1円でも超えると確定申告が必要です。

事業所得とは、年間の収入から経費を差し引いた金額です。

例えば、1年間の売上が300万円で経費が200万円かかった場合は、売上300万円-経費200万円=事業所得100万円となります。

この場合は、事業所得が48万円を超えているので確定申告が必須です。

同じく売上が300万円で経費が260万円かかった場合は、売上300万円-経費260万円=事業所得40万円となります。

この場合は、事業所得が48万円以下なので確定申告の義務はありません。

この48万円という数字は、基礎控除の金額です。

基礎控除とは税額を計算する際に、事業所得から控除(差し引く)することができる金額です。つまり、事業所得が48万円だった場合、基礎控除で48万円が差し引かれるので課税所得は0円となります。事業所得が基礎控除を超えない限りは確定申告が不要ということです。

この基礎控除は2020年に税制改正により、38万円から48万円に引き上げられました。そのため、以前から確定申告をしている人は、38万円と覚えている人も多いのではないでしょうか。

事業所得が48万円を超えると確定申告が必要

フリーランスは事業所得が48万円を1円でも超えると確定申告が必要です。

事業所得とは、年間の収入から経費を差し引いた金額です。

例えば、1年間の売上が300万円で経費が200万円かかった場合は、売上300万円-経費200万円=事業所得100万円となります。

この場合は、事業所得が48万円を超えているので確定申告が必須です。

同じく売上が300万円で経費が260万円かかった場合は、売上300万円-経費260万円=事業所得40万円となります。

この場合は、事業所得が48万円以下なので確定申告の義務はありません。

なぜ48万円を超えると確定申告が必要なのか

この48万円という数字は、基礎控除の金額です。

基礎控除とは税額を計算する際に、事業所得から控除(差し引く)することができる金額です。つまり、事業所得が48万円だった場合、基礎控除で48万円が差し引かれるので課税所得は0円となります。事業所得が基礎控除を超えない限りは確定申告が不要ということです。

この基礎控除は2020年に税制改正により、38万円から48万円に引き上げられました。そのため、以前から確定申告をしている人は、38万円と覚えている人も多いのではないでしょうか。

給与収入があり、副業をしている場合は20万円を超える場合

専業でフリーランスをしている場合は、事業所得が48万円を超えない限りは確定申告の必要がありません。ただし、年の途中で会社員からフリーランスに転身した、正社員で働いているけど副業をしている、フリーランスをしながらアルバイトもしている、など給与所得がある場合は金額が変わります。

給与収入がある場合は、給与収入以外の所得が20万円を超えると確定申告が必要です。

例えば下記のような場合です。

・正社員+フリーランスの副業

・アルバイト+フリーランス

・正社員+ブログの広告収入

・アルバイト+ネットオークションの所得

給与収入以外の所得とは先ほどと同じように、収入から費用を引いたものです。この所得が20万円以下であれば、確定申告の必要はありません。

給与収入がある場合は、給与収入以外の所得が20万円を超えると確定申告が必要です。

例えば下記のような場合です。

・正社員+フリーランスの副業

・アルバイト+フリーランス

・正社員+ブログの広告収入

・アルバイト+ネットオークションの所得

給与収入以外の所得とは先ほどと同じように、収入から費用を引いたものです。この所得が20万円以下であれば、確定申告の必要はありません。

義務がなくても確定申告をした方がいい?

確定申告は手間がかかるから、義務がないのであればやりたくないという方が多いのではないでしょうか。しかし、義務がなくても確定申告をするといくつかのメリットがあります。

フリーランスや個人事業主になると、いつかはやってくるのが税務調査です。何も不正をしていなくても、できれば税務調査は受けたくないものです。

税務調査はランダムに調査先を決めるのではなく、税務署の職員が「この人は怪しいな・・」「確定申告書の数字におかしなところがあるな・・」と感じるところにやってきます。

そのため、税務調査を避けるには、税務署に不信感を持たれないようにすることが大切です。

確定申告の義務がない事業所得48万円以下だとしても、いくつかのパターンが考えられます。

・そもそも売上が48万円もなかった

・売上が500万円あったが、同じくらい経費が掛かって所得が48万円以下になった

どちらの場合も確定申告の義務はありませんが、税務署からするとどのような内容で所得が低かったのか判断できません。

また、前年は確定申告していて、今年は所得が低く確定申告をしなかったら、「去年は確定申告をしていたのに、どうしたのだろう?」と思われてしまいます。

税務調査を避けたいのであれば、義務がなくても確定申告することをおすすめします。

税務署の受領印が押してある確定申告書は、収入証明の代わりとして利用できることがあります。

収入証明は住宅ローンを組む・車のローンを組む・銀行から資金を借りる、など必要な場面があります。

上記のような場合では口頭や手書きで収入を証明するわけでなく、客観的な書類が必要です。また、現在は新型コロナウイルスの影響で、助成金や補助金を申請できることがあります。その場合でも、確定申告書があると簡単に申請できます。

収入証明の代わりになる確定申告書はとても便利に使えるので、いざというときに安心です。

税務調査対策としての確定申告

フリーランスや個人事業主になると、いつかはやってくるのが税務調査です。何も不正をしていなくても、できれば税務調査は受けたくないものです。

税務調査はランダムに調査先を決めるのではなく、税務署の職員が「この人は怪しいな・・」「確定申告書の数字におかしなところがあるな・・」と感じるところにやってきます。

そのため、税務調査を避けるには、税務署に不信感を持たれないようにすることが大切です。

確定申告の義務がない事業所得48万円以下だとしても、いくつかのパターンが考えられます。

・そもそも売上が48万円もなかった

・売上が500万円あったが、同じくらい経費が掛かって所得が48万円以下になった

どちらの場合も確定申告の義務はありませんが、税務署からするとどのような内容で所得が低かったのか判断できません。

また、前年は確定申告していて、今年は所得が低く確定申告をしなかったら、「去年は確定申告をしていたのに、どうしたのだろう?」と思われてしまいます。

税務調査を避けたいのであれば、義務がなくても確定申告することをおすすめします。

確定申告書を収入証明として使用できる

税務署の受領印が押してある確定申告書は、収入証明の代わりとして利用できることがあります。

収入証明は住宅ローンを組む・車のローンを組む・銀行から資金を借りる、など必要な場面があります。

上記のような場合では口頭や手書きで収入を証明するわけでなく、客観的な書類が必要です。また、現在は新型コロナウイルスの影響で、助成金や補助金を申請できることがあります。その場合でも、確定申告書があると簡単に申請できます。

収入証明の代わりになる確定申告書はとても便利に使えるので、いざというときに安心です。

そもそも確定申告とはなに?

ここまでの説明で、自分に確定申告が必要か不要かは判断していただけると思います。ただ、フリーランスになったばかりだと、そもそも確定申告がどのようなものか分かっていない方もいます。ここでは確定申告について簡単に解説します。

確定申告は1年間の所得に対して、納める所得税を計算する手続きです。

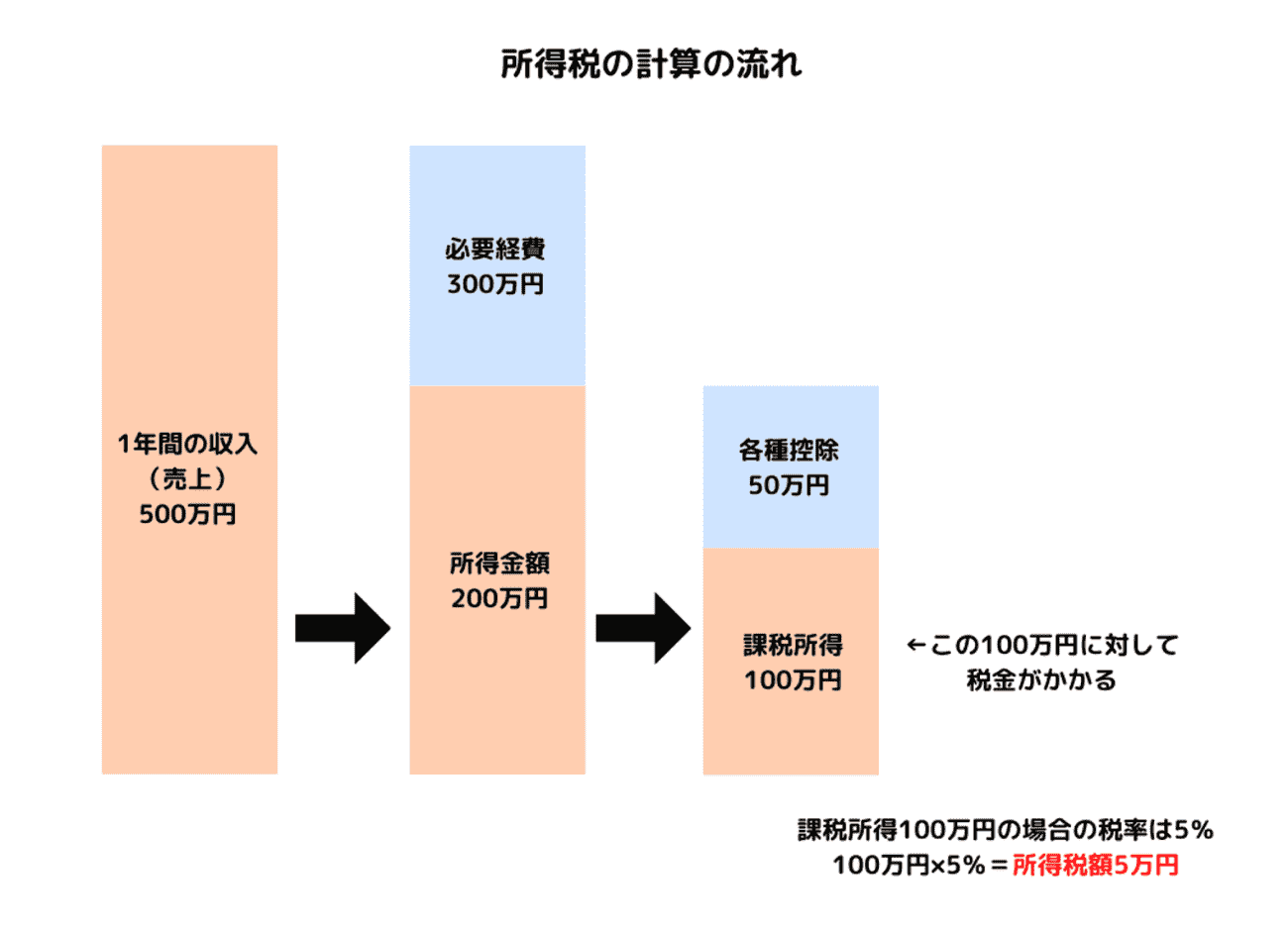

所得税は下記のように計算します。

①収入(売上)-経費=事業所得

②事業所得-各種控除=課税所得

③課税所得×税率=所得税額

計算式だと一見難しそうですが、図にするとより理解しやすいです。

流れとしては、1年間の収入から経費を引いて、所得金額を計算します。次に所得金額から各種控除を引いて課税所得を計算します。

課税所得に応じた税率を掛けたら、納付する所得税額が決まります。

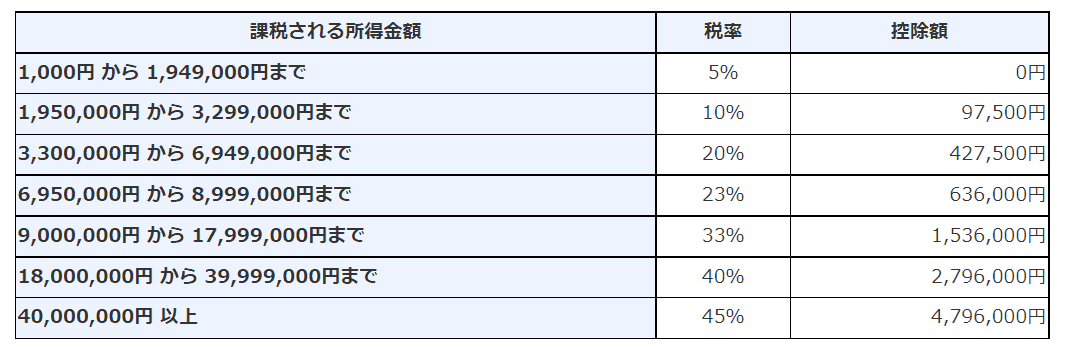

所得税の税率は、課税所得により変わります。税率は下記の表を参考にしてください。

引用:国税庁のホームページ「No.2260 所得税の税率」

このように所得税額を計算する手続きが確定申告です。

難しそうにも思えますが、会計ソフトに日々の取引を正しく入力すれば、ほぼ自動で確定申告書を作成してくれます。

確定申告には青色申告と白色申告があります。確定申告について調べると必ず出てくるワードなので、聞いたことがある方も多いのではないでしょうか。

青色申告と白色申告の違いを簡単に説明すると下記の通りです。

・会計帳簿の付け方が白色申告は簡易に、青色申告は厳密に作成する

・税金を計算する際に青色申告は各種特典がある、白色申告にはない

「簿記の知識もないし、簡易的に帳簿を作成できる白色申告にしようかな・・」と思うかもしれません。しかし、近年では白色申告のメリットはほぼ無くなってきています。

白色申告は簡易的な帳簿でいいとは言っても、日々のレシートや請求書・領収書などの各種書類はしっかりと保管しなくてはいけません。

また、会計ソフトを使えば、簿記の知識がなくても青色申告のための帳簿を簡単に作成可能です。以前は、便利なソフトが無かったため簿記の知識が必須でしたが、近年では誰でも青色申告の会計帳簿を作れます。

そのため、青色申告と白色申告の手間の差はほとんどなくなっています。それであれば、青色申告にして税制上の優遇を受けたほうが断然お得です。

確定申告とは

確定申告は1年間の所得に対して、納める所得税を計算する手続きです。

所得税は下記のように計算します。

①収入(売上)-経費=事業所得

②事業所得-各種控除=課税所得

③課税所得×税率=所得税額

計算式だと一見難しそうですが、図にするとより理解しやすいです。

流れとしては、1年間の収入から経費を引いて、所得金額を計算します。次に所得金額から各種控除を引いて課税所得を計算します。

課税所得に応じた税率を掛けたら、納付する所得税額が決まります。

所得税の税率は、課税所得により変わります。税率は下記の表を参考にしてください。

引用:国税庁のホームページ「No.2260 所得税の税率」

このように所得税額を計算する手続きが確定申告です。

難しそうにも思えますが、会計ソフトに日々の取引を正しく入力すれば、ほぼ自動で確定申告書を作成してくれます。

青色申告と白色申告

確定申告には青色申告と白色申告があります。確定申告について調べると必ず出てくるワードなので、聞いたことがある方も多いのではないでしょうか。

青色申告と白色申告の違いを簡単に説明すると下記の通りです。

・会計帳簿の付け方が白色申告は簡易に、青色申告は厳密に作成する

・税金を計算する際に青色申告は各種特典がある、白色申告にはない

「簿記の知識もないし、簡易的に帳簿を作成できる白色申告にしようかな・・」と思うかもしれません。しかし、近年では白色申告のメリットはほぼ無くなってきています。

白色申告は簡易的な帳簿でいいとは言っても、日々のレシートや請求書・領収書などの各種書類はしっかりと保管しなくてはいけません。

また、会計ソフトを使えば、簿記の知識がなくても青色申告のための帳簿を簡単に作成可能です。以前は、便利なソフトが無かったため簿記の知識が必須でしたが、近年では誰でも青色申告の会計帳簿を作れます。

そのため、青色申告と白色申告の手間の差はほとんどなくなっています。それであれば、青色申告にして税制上の優遇を受けたほうが断然お得です。

確定申告書を作成する方法

初心者の方はどこで確定申告書を入手したらいいのか分からない方も多いため、ここでは確定申告書の入手・作成方法について解説します。

もっとも基本となる方法は、税務署の窓口で直接受け取る方法です。

自宅所在地を管轄する税務署でなくても、確定申告書の受け取りは可能です。また、所得税や消費税の納付書ももらえるため、納税が発生するのであれば一緒に受け取っておきましょう。

納付書をもらう際は、税務署からの確定申告のお知らせなどに記載されている、8桁の個人番号を伝えるとスムーズになります。

税務署の開庁時間は午前8時30分から午後5時までです。年末や確定申告時期は窓口が混み合っている可能性があるため、時間に余裕を持って訪問するといいでしょう。

確定申告ソフトの中には確定申告書のフォーマットが入っているため、税務署などで原本を入手する必要がありません。

また、日々の会計入力を正確におこなっていれば、自動で確定申告書に転記されるため手間も大幅に削減できます。

個人が確定申告ソフトを利用する場合、ソフトの種類にもよりますが年間で1万円前後かかります。

多少の出費にはなりますが、一から確定申告書の書き方を覚えるよりも効率的と言えるでしょう。

国税庁の確定申告書等作成コーナーは、画面に表示された内容に沿って数字を入力していくと確定申告書が完成するシステムです。

確定申告ソフトを利用した場合と同様に、税務署などで確定申告書の原本を入手する必要がありません。

ただし、確定申告ソフトのように会計処理を一から入力するわけではないため、あらかじめ所得金額などを自分で計算しておく必要があります。

税務署の窓口で確定申告書を受け取る

もっとも基本となる方法は、税務署の窓口で直接受け取る方法です。

自宅所在地を管轄する税務署でなくても、確定申告書の受け取りは可能です。また、所得税や消費税の納付書ももらえるため、納税が発生するのであれば一緒に受け取っておきましょう。

納付書をもらう際は、税務署からの確定申告のお知らせなどに記載されている、8桁の個人番号を伝えるとスムーズになります。

税務署の開庁時間は午前8時30分から午後5時までです。年末や確定申告時期は窓口が混み合っている可能性があるため、時間に余裕を持って訪問するといいでしょう。

確定申告(会計)ソフトを利用する

確定申告ソフトの中には確定申告書のフォーマットが入っているため、税務署などで原本を入手する必要がありません。

また、日々の会計入力を正確におこなっていれば、自動で確定申告書に転記されるため手間も大幅に削減できます。

個人が確定申告ソフトを利用する場合、ソフトの種類にもよりますが年間で1万円前後かかります。

多少の出費にはなりますが、一から確定申告書の書き方を覚えるよりも効率的と言えるでしょう。

国税庁の確定申告書等作成コーナーを利用する

国税庁の確定申告書等作成コーナーは、画面に表示された内容に沿って数字を入力していくと確定申告書が完成するシステムです。

確定申告ソフトを利用した場合と同様に、税務署などで確定申告書の原本を入手する必要がありません。

ただし、確定申告ソフトのように会計処理を一から入力するわけではないため、あらかじめ所得金額などを自分で計算しておく必要があります。

確定申告書の提出方法

確定申告書が完成したら、期限までに税務署へ提出する必要があります。ここでは、確定申告書の提出方法を紹介します。

完成した確定申告書を税務署に持ち込んで提出する方法です。

確定申告の締め切りは毎年3月15日までなので、3月15日の17時までに窓口へ持参します。

窓口が閉まっている場合は、時間外収受箱へ投函が可能です。

時間外収受箱は、翌朝の税務署の開庁時間である午前8時30分までに提出すれば、期限内申告と認められます。

税務署まで遠くて訪問する時間がないという方は、郵送での提出が便利です。

郵送での提出は、3月15日の消印まで有効です。

確定申告書は「親書」に該当するため、宅配便では郵送できません。必ず郵便または信書便で送るようにしましょう。

パソコン・スマートフォンで提出する確定申告ソフトや国税庁の確定申告書等作成コーナーを利用して作成した確定申告書は、e-Taxを利用してパソコン・スマートフォン等で提出できます。

自宅にながら確定申告書の提出ができるため、税務署や郵便局に行く必要がなく手軽に提出が可能です。

ただし、マイナンバーカードやICカードリーダーなどが必要となるため、事前に準備をしておく必要があります。

税務署で提出する

完成した確定申告書を税務署に持ち込んで提出する方法です。

確定申告の締め切りは毎年3月15日までなので、3月15日の17時までに窓口へ持参します。

窓口が閉まっている場合は、時間外収受箱へ投函が可能です。

時間外収受箱は、翌朝の税務署の開庁時間である午前8時30分までに提出すれば、期限内申告と認められます。

郵送で提出する

税務署まで遠くて訪問する時間がないという方は、郵送での提出が便利です。

郵送での提出は、3月15日の消印まで有効です。

確定申告書は「親書」に該当するため、宅配便では郵送できません。必ず郵便または信書便で送るようにしましょう。

パソコン・スマートフォンで提出する確定申告ソフトや国税庁の確定申告書等作成コーナーを利用して作成した確定申告書は、e-Taxを利用してパソコン・スマートフォン等で提出できます。

自宅にながら確定申告書の提出ができるため、税務署や郵便局に行く必要がなく手軽に提出が可能です。

ただし、マイナンバーカードやICカードリーダーなどが必要となるため、事前に準備をしておく必要があります。

所得税の納付方法

所得税は、確定申告の起源と同じく3月15日までに納付しなくてはいけません。ここでは、所得税の納付方法について解説します。

税務署の窓口や銀行・信用金庫などの金融機関で納付する方法です。

事前に税務署で納付書を受け取り、所得税額を自分で記入して現金で納付します。

手数料がかからずに納付できますが、金融機関や税務署の窓口が空いている時間に行かなくてはならないというデメリットがあります。

e-Taxで確定申告をすると、事前に届出をした銀行口座から振替での納付手続きが可能です。

自宅で手続きが可能で手数料もかかりませんが、e-Taxの使い方に慣れていないと手間取ってしまうかもしれません。

申告期限直前になり納付手続きをすると時間がかかり焦ってしまうため、余裕をもって手続きするといいでしょう。

「国税クレジットカードお支払サイト」を利用すれば、クレジットカードで所得税の納付ができます。

納付期限が迫っていても、自宅で簡単な手続きのみで納付が完了します。

ただし、決済手数料が発生するため注意が必要です。

クレジットカードの使用でもらえるポイントと、決済手数料の金額を比べてから利用するといいでしょう。

令和4年12月1日から、PayPayやd払いなどスマホアプリを利用した納付が可能となります。

スマートフォンで「国税スマートフォン決済専用サイト」へアクセスして、必要情報を入力するだけでスマホアプリでの支払いが可能です。

クレジットカード払いと違い、決済手数料が発生しないことが特徴です。

初心者の確定申告は分からないことだらけで、作業が全然進まない状態が普通です。ここでは、確定申告の不明点はどのように解決したらよいのかを解説します。

税務署は正しい確定申告をしてもらうために、問い合わせを受け付けて情報を提供します。

例えば、「確定申告書のこの欄をどのように計算したらいいか分からない」「この支出は経費にしていいのか分からない」など、簡単なことでも答えてくれます。

ただし、税務署の職員にも本来の仕事があるため、自分で調べればすぐに分かることは質問を避けた方がいいでしょう。

フリーランスとしての事業規模が大きくなってきたら、税理士への相談も視野に入れましょう。

税理士への相談は基本的に有料となり、毎月顧問料を支払うか、確定申告の時だけ支払うかの2パターンになります。

毎月顧問料を支払うと、定期的に経営状況の報告してくれて、事業拡大の方法や節税対策などアドバイスをもらえます。

簡単な内容であれば、インターネットで素早く気軽に調べることができます。

簡単な内容とは、例えば「仕訳が分からない」「勘定科目が分からない」「売上の計上時期が分からない」などです。

このような簡単な内容は検索すればすぐに答えが出てきますが、込み入った内容になると税理士でも判断が異なることもあるため、インターネットの情報を信じるのは危険です。

そのようなときは、遠慮せずに税務署に問い合わせてみましょう。

正しく申告をしていたとしても、税務調査が入ることはあります。税務調査の連絡がきたときの対応方法について解説します。

税理士と顧問契約をしているのであれば、すぐに連絡をして対応を考えましょう。

売上や経費の計上など調査官に指摘されそうなところがあれば、税理士に伝えて事前に打ち合わせをする必要があります。

税理士との顧問契約がないのであればすべて自分で対応する必要があるため、指摘されそうな部分を論理的に説明できるようにしておくことが大切です。

税務調査では調査される期間を「〇年~〇年分までの資料を用意してください」と伝えられます。

そのため、調査官の質問に的確に回答できるように、対象期間の資料を見返してどのような取引があったのか思い出しておきましょう。

ここでは、税務調査の連絡があったときから、調査終了までの流れについて解説します。

最初に税務署の調査官から、電話で「税務調査の実施をする」と連絡があるため、日程調整を行います。

日程は先方から「〇日に訪問します」と指定されるわけではなく、「〇日、×日などはいかがですか?」といくつか候補が挙げられます。

候補日では予定が合わない場合はこちらから「△日なら予定が空きますがどうですか?」と伝えることも可能です。

ただし、事前に調査日を伝えると正確な調査ができないと判断されると、事前通知なしに調査が入ることもあります。

税務調査は、会社の事務所や店舗などで、数日間にわたりおこなわれます。

税務調査は午前10時から午後4時くらいに実施されますが、時間内に終わらない場合は、資料を持ち帰り調査することもあります。

手元に持っておきたい資料は、事前にコピーしておくといいでしょう。

税務調査が終了すると、調査結果の通知があります。調査結果は、基本的に次の3種類に分けられます。

・申告是認:正確に申告がおこなわれていて修正申告の必要なし

・修正申告:申告の誤りを指摘され修正申告を勧奨される

・更正:申告の誤りを指摘されても認めない場合は、税務署が誤りを正す

申告の誤りを認めずに更正を受けたとしても、支払う追徴課税の金額は修正申告と同じです。

更正を受けた場合は、国税不服審判所に処分の取り消しや変更を求めて、不服申し立てができます。

ただし、不服申し立てをするとかなりの時間と労力を必要とするため、慎重に判断するようにしましょう。

調査結果の通知を受けて、修正申告をするなど対応が完了すると、税務調査が終了します。

税務調査ではすべての資料を洗いざらい調べられるわけではなく、誤りが多いポイントを重点的にチェックされます。ここでは、税務調査でチェックされやすいポイントについて解説します。

売上は利益操作をおこないやすい箇所なので、税務調査の早い段階でチェックされます。

売上での利益操作の手法はさまざまですが、売上を一部申告しない・今期の売上を翌期に計上する、などがあります。

売上で利益操作をする意図がなくても、会計に詳しくない場合は計上時期を間違えやすいものです。

期をまたぐ取引をする際は、売上の計上時期に注意しましょう。

期末在庫が少ないと、売上原価が多く計上され収益が減少して、税金も少なくなります。

そのため、期末棚卸の際に実際の在庫金額よりも少なく計上したり、期末に仕入れた在庫を計上しなかったりと棚卸表の改ざんをする経営者が多くいます。

税務調査の際は、実際の在庫と棚卸表を見比べながら確認されることもあり、詳しく調べられるため適切な在庫計上をするようにしましょう。

交際費に限らず経費として計上できるのは、事業に関する支出のみです。

さまざまな経費がある中で、交際費はプライベートで支出したのか、事業で支出したのかの線引きが難しいため、重点的にチェックされます。

例えば、個人的な買い物や家族との食事などを交際費としてしまうと、経費とは認められません。

税務調査で指摘された場合に備えて、誰と・何人で・何のために交際費を使ったのかをメモしておくことが大切です。

フリーランスで確定申告が必要なのは、事業所得が48万円以上ある場合です。

初心者で確定申告に慣れていないと、所得を計算するのも大変かもしれません。ただ、日々の取引を丁寧に会計ソフトに入力していけば、それほど難しいものではありません。

義務がなくても確定申告をすれば、税務署の調査が入りにくくなる・収入証明として確定申告書を収入証明に利用できるなどのメリットがあります。

フリーランスを長く続けていくのであれば、確定申告は必須の作業となるので早いうちから慣れておきましょう。

税務署の窓口や金融機関での納付

税務署の窓口や銀行・信用金庫などの金融機関で納付する方法です。

事前に税務署で納付書を受け取り、所得税額を自分で記入して現金で納付します。

手数料がかからずに納付できますが、金融機関や税務署の窓口が空いている時間に行かなくてはならないというデメリットがあります。

e-Taxでの納付(ダイレクト納付)

e-Taxで確定申告をすると、事前に届出をした銀行口座から振替での納付手続きが可能です。

自宅で手続きが可能で手数料もかかりませんが、e-Taxの使い方に慣れていないと手間取ってしまうかもしれません。

申告期限直前になり納付手続きをすると時間がかかり焦ってしまうため、余裕をもって手続きするといいでしょう。

クレジットカードで納付

「国税クレジットカードお支払サイト」を利用すれば、クレジットカードで所得税の納付ができます。

納付期限が迫っていても、自宅で簡単な手続きのみで納付が完了します。

ただし、決済手数料が発生するため注意が必要です。

クレジットカードの使用でもらえるポイントと、決済手数料の金額を比べてから利用するといいでしょう。

スマホアプリ納付

令和4年12月1日から、PayPayやd払いなどスマホアプリを利用した納付が可能となります。

スマートフォンで「国税スマートフォン決済専用サイト」へアクセスして、必要情報を入力するだけでスマホアプリでの支払いが可能です。

クレジットカード払いと違い、決済手数料が発生しないことが特徴です。

確定申告で不明点が出たらどうする?

初心者の確定申告は分からないことだらけで、作業が全然進まない状態が普通です。ここでは、確定申告の不明点はどのように解決したらよいのかを解説します。

税務署に相談する

税務署は正しい確定申告をしてもらうために、問い合わせを受け付けて情報を提供します。

例えば、「確定申告書のこの欄をどのように計算したらいいか分からない」「この支出は経費にしていいのか分からない」など、簡単なことでも答えてくれます。

ただし、税務署の職員にも本来の仕事があるため、自分で調べればすぐに分かることは質問を避けた方がいいでしょう。

税理士に相談する

フリーランスとしての事業規模が大きくなってきたら、税理士への相談も視野に入れましょう。

税理士への相談は基本的に有料となり、毎月顧問料を支払うか、確定申告の時だけ支払うかの2パターンになります。

毎月顧問料を支払うと、定期的に経営状況の報告してくれて、事業拡大の方法や節税対策などアドバイスをもらえます。

インターネットで調べる

簡単な内容であれば、インターネットで素早く気軽に調べることができます。

簡単な内容とは、例えば「仕訳が分からない」「勘定科目が分からない」「売上の計上時期が分からない」などです。

このような簡単な内容は検索すればすぐに答えが出てきますが、込み入った内容になると税理士でも判断が異なることもあるため、インターネットの情報を信じるのは危険です。

そのようなときは、遠慮せずに税務署に問い合わせてみましょう。

税務調査の連絡がきたときの対応

正しく申告をしていたとしても、税務調査が入ることはあります。税務調査の連絡がきたときの対応方法について解説します。

税理士に連絡する

税理士と顧問契約をしているのであれば、すぐに連絡をして対応を考えましょう。

売上や経費の計上など調査官に指摘されそうなところがあれば、税理士に伝えて事前に打ち合わせをする必要があります。

税理士との顧問契約がないのであればすべて自分で対応する必要があるため、指摘されそうな部分を論理的に説明できるようにしておくことが大切です。

過去の資料を見返す

税務調査では調査される期間を「〇年~〇年分までの資料を用意してください」と伝えられます。

そのため、調査官の質問に的確に回答できるように、対象期間の資料を見返してどのような取引があったのか思い出しておきましょう。

税務調査の流れ

ここでは、税務調査の連絡があったときから、調査終了までの流れについて解説します。

①電話連絡・日程調整

最初に税務署の調査官から、電話で「税務調査の実施をする」と連絡があるため、日程調整を行います。

日程は先方から「〇日に訪問します」と指定されるわけではなく、「〇日、×日などはいかがですか?」といくつか候補が挙げられます。

候補日では予定が合わない場合はこちらから「△日なら予定が空きますがどうですか?」と伝えることも可能です。

ただし、事前に調査日を伝えると正確な調査ができないと判断されると、事前通知なしに調査が入ることもあります。

②調査の実施

税務調査は、会社の事務所や店舗などで、数日間にわたりおこなわれます。

税務調査は午前10時から午後4時くらいに実施されますが、時間内に終わらない場合は、資料を持ち帰り調査することもあります。

手元に持っておきたい資料は、事前にコピーしておくといいでしょう。

③調査結果の通知

税務調査が終了すると、調査結果の通知があります。調査結果は、基本的に次の3種類に分けられます。

・申告是認:正確に申告がおこなわれていて修正申告の必要なし

・修正申告:申告の誤りを指摘され修正申告を勧奨される

・更正:申告の誤りを指摘されても認めない場合は、税務署が誤りを正す

申告の誤りを認めずに更正を受けたとしても、支払う追徴課税の金額は修正申告と同じです。

更正を受けた場合は、国税不服審判所に処分の取り消しや変更を求めて、不服申し立てができます。

ただし、不服申し立てをするとかなりの時間と労力を必要とするため、慎重に判断するようにしましょう。

④税務調査の終了

調査結果の通知を受けて、修正申告をするなど対応が完了すると、税務調査が終了します。

税務調査でチェックされるポイント

税務調査ではすべての資料を洗いざらい調べられるわけではなく、誤りが多いポイントを重点的にチェックされます。ここでは、税務調査でチェックされやすいポイントについて解説します。

売上の計上

売上は利益操作をおこないやすい箇所なので、税務調査の早い段階でチェックされます。

売上での利益操作の手法はさまざまですが、売上を一部申告しない・今期の売上を翌期に計上する、などがあります。

売上で利益操作をする意図がなくても、会計に詳しくない場合は計上時期を間違えやすいものです。

期をまたぐ取引をする際は、売上の計上時期に注意しましょう。

期末在庫の金額

期末在庫が少ないと、売上原価が多く計上され収益が減少して、税金も少なくなります。

そのため、期末棚卸の際に実際の在庫金額よりも少なく計上したり、期末に仕入れた在庫を計上しなかったりと棚卸表の改ざんをする経営者が多くいます。

税務調査の際は、実際の在庫と棚卸表を見比べながら確認されることもあり、詳しく調べられるため適切な在庫計上をするようにしましょう。

交際費の内容

交際費に限らず経費として計上できるのは、事業に関する支出のみです。

さまざまな経費がある中で、交際費はプライベートで支出したのか、事業で支出したのかの線引きが難しいため、重点的にチェックされます。

例えば、個人的な買い物や家族との食事などを交際費としてしまうと、経費とは認められません。

税務調査で指摘された場合に備えて、誰と・何人で・何のために交際費を使ったのかをメモしておくことが大切です。

まとめ

フリーランスで確定申告が必要なのは、事業所得が48万円以上ある場合です。

初心者で確定申告に慣れていないと、所得を計算するのも大変かもしれません。ただ、日々の取引を丁寧に会計ソフトに入力していけば、それほど難しいものではありません。

義務がなくても確定申告をすれば、税務署の調査が入りにくくなる・収入証明として確定申告書を収入証明に利用できるなどのメリットがあります。

フリーランスを長く続けていくのであれば、確定申告は必須の作業となるので早いうちから慣れておきましょう。