フリーランスになると必ず出てくるのが「年金加入問題」です。

どのように加入するのか、将来いくら貰えるのか、年金だけで生活できるのか、など不安に感じることも多いはず。

そこで今回はフリーランスに関する年金の疑問をすべて解決します。フリーランスは不安定な仕事なので、穏やかな老後を迎えるために年金の知識を付けておきましょう。

どのように加入するのか、将来いくら貰えるのか、年金だけで生活できるのか、など不安に感じることも多いはず。

そこで今回はフリーランスに関する年金の疑問をすべて解決します。フリーランスは不安定な仕事なので、穏やかな老後を迎えるために年金の知識を付けておきましょう。

フリーランスはどんな年金に加入する?

フリーランスは「国民年金」に加入する義務があります。まずは国民年金がどのようなものなのか解説します。

国民年金は、日本国内に在住している20歳以上60歳未満の人は、全員加入する義務があります。毎月、掛け金を支払い65歳になった時点で、これまで納めた分に応じて年金を受け取れます。

年金とは年を取って働けなくなった場合でも、生活が保障されるようにする社会保険制度の一つです。

フリーランスなどの自営業者は毎月自分で納付をするか、銀行口座から引き落としがされます。公務員や会社員は、毎月の給料から天引きされています。

フリーランスが国民年金に加入した場合の保険料は月額16,610円(令和3年度)です。この金額は収入が高くても低くても一定です。

最長で2年先分まで前払い可能です。前払いをすると多少ですが保険料が安くなります。

フリーランスになったばかりの場合、収入が低く国民年金の支払いが厳しい方もいます。その場合は、国民年金の「保険料免除・納付猶予」制度を利用できます。

ただし、保険料が免除されても将来受け取れる年金が減ってしまいますし、免除が認められるには審査もあります。どうしても支払えない場合だけに、年金事務所に相談してみましょう。

参考:国民年金保険料の免除制度・納付猶予制度(日本年金機構)

国民年金の加入手続きは、住民票がある市区町村にておこないます。会社員を辞めてフリーランスになった場合は、早めに手続きをしましょう。

手続きの際に必要な書類は下記の通りです。

①雇用保険被保険者離職票などの退職日がわかる証明書

②基礎年金番号がわかるもの(年金手帳)

③本人確認書類(運転免許証・マイナンバーカードなど)

手続きが完了すると、後日納付書が郵送されてきます。

国民年金とは

国民年金は、日本国内に在住している20歳以上60歳未満の人は、全員加入する義務があります。毎月、掛け金を支払い65歳になった時点で、これまで納めた分に応じて年金を受け取れます。

年金とは年を取って働けなくなった場合でも、生活が保障されるようにする社会保険制度の一つです。

フリーランスなどの自営業者は毎月自分で納付をするか、銀行口座から引き落としがされます。公務員や会社員は、毎月の給料から天引きされています。

国民年金の保険料はいくら?

フリーランスが国民年金に加入した場合の保険料は月額16,610円(令和3年度)です。この金額は収入が高くても低くても一定です。

最長で2年先分まで前払い可能です。前払いをすると多少ですが保険料が安くなります。

フリーランスになったばかりの場合、収入が低く国民年金の支払いが厳しい方もいます。その場合は、国民年金の「保険料免除・納付猶予」制度を利用できます。

ただし、保険料が免除されても将来受け取れる年金が減ってしまいますし、免除が認められるには審査もあります。どうしても支払えない場合だけに、年金事務所に相談してみましょう。

参考:国民年金保険料の免除制度・納付猶予制度(日本年金機構)

国民年金への加入方法は?

国民年金の加入手続きは、住民票がある市区町村にておこないます。会社員を辞めてフリーランスになった場合は、早めに手続きをしましょう。

手続きの際に必要な書類は下記の通りです。

①雇用保険被保険者離職票などの退職日がわかる証明書

②基礎年金番号がわかるもの(年金手帳)

③本人確認書類(運転免許証・マイナンバーカードなど)

手続きが完了すると、後日納付書が郵送されてきます。

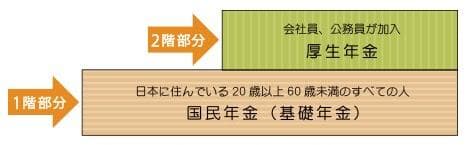

フリーランスと会社員の年金の違いとは

フリーランスと会社員(公務員含む)では、年金の仕組みに違いがあります。

フリーランスの年金は国民年金のみ。会社員は国民年金にプラスして厚生年金にも加入します。国民年金に上積みされて厚生年金にも加入するので、会社員の年金は「2階建て」と呼ばれています。

引用:厚生労働省のホームページ「日本の公的年金は2階建て」より

会社員の年金は2階建てになっているので、フリーランスよりも支払う保険料は多いですが、将来貰える年金も多くなります。

また、会社員の年金と健康保険の保険料は、会社と折半して払います。フリーランスが全額自費で支払うのと違い会社員は折半なので、実際は給料から差し引かれている社会保険料の倍の金額を支払っているということです。

フリーランスの年金は国民年金のみ。会社員は国民年金にプラスして厚生年金にも加入します。国民年金に上積みされて厚生年金にも加入するので、会社員の年金は「2階建て」と呼ばれています。

引用:厚生労働省のホームページ「日本の公的年金は2階建て」より

会社員の年金は2階建てになっているので、フリーランスよりも支払う保険料は多いですが、将来貰える年金も多くなります。

また、会社員の年金と健康保険の保険料は、会社と折半して払います。フリーランスが全額自費で支払うのと違い会社員は折半なので、実際は給料から差し引かれている社会保険料の倍の金額を支払っているということです。

実際に老後はいくらもらえるのか

毎月年金の保険料を支払っていて気になるのは、老後になったらいくらもらえるのかという点です。年金の金額がそのまま生活費になるので、関心が高い事柄でしょう。

20歳から60歳まで全期間、国民年金に加入していた場合にもらえる年金は、1年間で780,900円(2021年)です。月額にすると約65,075円です。この金額で生活していくのは、かなり厳しいのではないでしょうか。

780,900円は満額の金額なので、途中で納付が免除されていた期間があったり、未納だったりした期間がある場合は、貰える金額がもっと減ります。

20歳から60歳まで全期間、国民年金に加入していた場合にもらえる年金は、1年間で780,900円(2021年)です。月額にすると約65,075円です。この金額で生活していくのは、かなり厳しいのではないでしょうか。

780,900円は満額の金額なので、途中で納付が免除されていた期間があったり、未納だったりした期間がある場合は、貰える金額がもっと減ります。

国民年金だけでは足りない、老後2000万円問題とは

老後2000万円問題とは、無職の高齢者夫婦の収入から支出を引くと毎月5.5万円が不足し、30年では2000万円を貯蓄から取り崩さないといけないという試算です。つまり、会社を定年退職する時点で、資産を2000万円持っていないと老後資金が不足するということです。

この試算は2019年に金融庁が発表した「高齢社会における資産形成・管理」という報告書に記載されています。

報告書の高齢者夫婦には毎月約20万円の収入があるとされています。この20万円は年金なので、会社員で厚生年金に加入していたと推測されます。

そのため、国民年金しか加入していない高齢者夫婦で計算すると、老後の資金がもっと不足するということです。

ただ、やみくもに心配をする必要はありません。

老後の収入が低いのであれば、若いうちから貯蓄をすればいいですし、老後の生活費を節約することもできます。

老後2000万円問題には賛否両論あるので、鵜呑みにせずに自分の老後はいくらお金がかかるのか計算することが大切です。

この試算は2019年に金融庁が発表した「高齢社会における資産形成・管理」という報告書に記載されています。

報告書の高齢者夫婦には毎月約20万円の収入があるとされています。この20万円は年金なので、会社員で厚生年金に加入していたと推測されます。

そのため、国民年金しか加入していない高齢者夫婦で計算すると、老後の資金がもっと不足するということです。

ただ、やみくもに心配をする必要はありません。

老後の収入が低いのであれば、若いうちから貯蓄をすればいいですし、老後の生活費を節約することもできます。

老後2000万円問題には賛否両論あるので、鵜呑みにせずに自分の老後はいくらお金がかかるのか計算することが大切です。

年金にプラスして将来に備える方法

国民年金は会社員などの厚生年金の加入者と比べると、受け取れる金額が低いので老後のために対策をしておきましょう。ここでは4つの対策を紹介します。

国民年金だけのフリーランスと国民年金・厚生年金で2階建ての会社員とでは、将来貰える年金額に大きな差ができてしまいます。そこで、自営業者でも2階建てになるように上乗せされたのが「国民年金基金」です。

引用:全国国民年金基金ホームページ「国民年金基金とは」

国民年金基金には下記のようなメリットがあります。

・掛金に応じて65歳から年金を一生涯受け取れる

・掛金額は一定で、加入時に将来貰える年金額も決まる

・社会保険料控除の対象なので節税が可能

・年金をもらう前に死亡したら、家族に一時金が支給される

国民年金基金には掛け金や年金の受け取り方など、幅広いプランがあるので自分のライフプランに沿った設計ができます。

iDeCoとは個人型確定拠出年金のことで、毎月掛け金を支払い、運用方法は自分で選ぶことができます。この掛け金の運用先を自分で選べることがiDeCoの特徴です。

iDeCoで運用したお金は原則として60歳以降に年金または一時金として受け取れます。

iDeCoには下記のような税制上のメリットがあります。

・積み立てた掛け金は全額が所得控除になる

・運用益が非課税(通常は利益に対して20%の税金がかかる)

・将来の受け取り時には、退職所得控除または公的年金控除が適用される

政府が力を入れて推進しているだけあって、かなり税制面で優遇されています。運用で損をするのが怖いという方には、定期預金での運用もあるのでリターンは少ないですが元本割れのリスクなしで運用可能です。

単に預金で持っているより、お得になる方がほとんどなのでぜひ検討してください。

付加年金とは毎月支払国民年金の保険料に400円をプラスして納付すると、将来貰える年金が増える制度です。

付加年金を収めてもらえる年金は、200円×付加保険料納付月数です。

例えば、付加年金を10年間納付した場合

付加年金の納付額は、400円×12月×10年=48,000円となります。

これに対しもらえる年金は、200円×12月×10年=24,000円です。

付加年金を10年間で48,000円支払ったのに対し、貰える年金は毎年24,000円増えます。年金を2年間受給すれば元を取れるので大変お得な制度だと言えます。

ただし、先ほど紹介した国民年金基金に加入している場合や保険料の免除・猶予を受けている場合は、付加年金に加入できないので注意しましょう。

小規模企業共済とは。フリーランスなどの個人事業主のための退職金制度です。

月々の掛け金は1,000円~70,000円まで500円単位で設定が可能。加入後も増額や減額などの金額変更ができます。

掛金は全額が所得控除になるので、節税したい方にもおすすめです。小規模企業共済は、加入時に翌年分の掛け金を一括払いできます。そのため、今年は利益が予想よりも多くなったという場合は、小規模企業共済に加入して、翌年分を一括払いすれば所得を減らすことができます。

年金は事業を辞める、本人が死亡するなどの場合に受け取れます。途中で解約することも可能ですが、20年以内に解約してしまうと元本がマイナスになるので注意しましょう。

国民年金基金

国民年金だけのフリーランスと国民年金・厚生年金で2階建ての会社員とでは、将来貰える年金額に大きな差ができてしまいます。そこで、自営業者でも2階建てになるように上乗せされたのが「国民年金基金」です。

引用:全国国民年金基金ホームページ「国民年金基金とは」

国民年金基金には下記のようなメリットがあります。

・掛金に応じて65歳から年金を一生涯受け取れる

・掛金額は一定で、加入時に将来貰える年金額も決まる

・社会保険料控除の対象なので節税が可能

・年金をもらう前に死亡したら、家族に一時金が支給される

国民年金基金には掛け金や年金の受け取り方など、幅広いプランがあるので自分のライフプランに沿った設計ができます。

iDeCo

iDeCoとは個人型確定拠出年金のことで、毎月掛け金を支払い、運用方法は自分で選ぶことができます。この掛け金の運用先を自分で選べることがiDeCoの特徴です。

iDeCoで運用したお金は原則として60歳以降に年金または一時金として受け取れます。

iDeCoには下記のような税制上のメリットがあります。

・積み立てた掛け金は全額が所得控除になる

・運用益が非課税(通常は利益に対して20%の税金がかかる)

・将来の受け取り時には、退職所得控除または公的年金控除が適用される

政府が力を入れて推進しているだけあって、かなり税制面で優遇されています。運用で損をするのが怖いという方には、定期預金での運用もあるのでリターンは少ないですが元本割れのリスクなしで運用可能です。

単に預金で持っているより、お得になる方がほとんどなのでぜひ検討してください。

付加年金

付加年金とは毎月支払国民年金の保険料に400円をプラスして納付すると、将来貰える年金が増える制度です。

付加年金を収めてもらえる年金は、200円×付加保険料納付月数です。

例えば、付加年金を10年間納付した場合

付加年金の納付額は、400円×12月×10年=48,000円となります。

これに対しもらえる年金は、200円×12月×10年=24,000円です。

付加年金を10年間で48,000円支払ったのに対し、貰える年金は毎年24,000円増えます。年金を2年間受給すれば元を取れるので大変お得な制度だと言えます。

ただし、先ほど紹介した国民年金基金に加入している場合や保険料の免除・猶予を受けている場合は、付加年金に加入できないので注意しましょう。

小規模企業共済

小規模企業共済とは。フリーランスなどの個人事業主のための退職金制度です。

月々の掛け金は1,000円~70,000円まで500円単位で設定が可能。加入後も増額や減額などの金額変更ができます。

掛金は全額が所得控除になるので、節税したい方にもおすすめです。小規模企業共済は、加入時に翌年分の掛け金を一括払いできます。そのため、今年は利益が予想よりも多くなったという場合は、小規模企業共済に加入して、翌年分を一括払いすれば所得を減らすことができます。

年金は事業を辞める、本人が死亡するなどの場合に受け取れます。途中で解約することも可能ですが、20年以内に解約してしまうと元本がマイナスになるので注意しましょう。

まとめ

フリーランスになると年金の手続きも自分でする必要があります。

会社員はすべて会社が手続きをしてくれるので、フリーランスに転向したばかりだと年金について何も知らないという方もいます。

年金は将来の生活を支えてくれる大切な収入源です。老後にどのような生活をしたいのかも考えて、年金にプラスした対策をしていきましょう。

会社員はすべて会社が手続きをしてくれるので、フリーランスに転向したばかりだと年金について何も知らないという方もいます。

年金は将来の生活を支えてくれる大切な収入源です。老後にどのような生活をしたいのかも考えて、年金にプラスした対策をしていきましょう。