消費税は、一般の消費者だとお店などで商品を購入した際に支払うだけですが、フリーランスになると、消費者から消費税分を受け取り納税することになります。

しかし、特定の条件を満たせば、免税事業者となり消費税の納税義務がなくなります。消費税を支払う義務があるかどうかは、所得に大きな影響を与えるので確実に把握しておきましょう。

本記事では、消費税の仕組みや免税となる条件、フリーランスなら絶対に覚えておきたいインボイス制度について解説します。

しかし、特定の条件を満たせば、免税事業者となり消費税の納税義務がなくなります。消費税を支払う義務があるかどうかは、所得に大きな影響を与えるので確実に把握しておきましょう。

本記事では、消費税の仕組みや免税となる条件、フリーランスなら絶対に覚えておきたいインボイス制度について解説します。

フリーランスの消費税が免税になる条件とは

フリーランスを含めた事業者は、一定の要件を満たすと消費税が免除される「免税事業者」になれます。

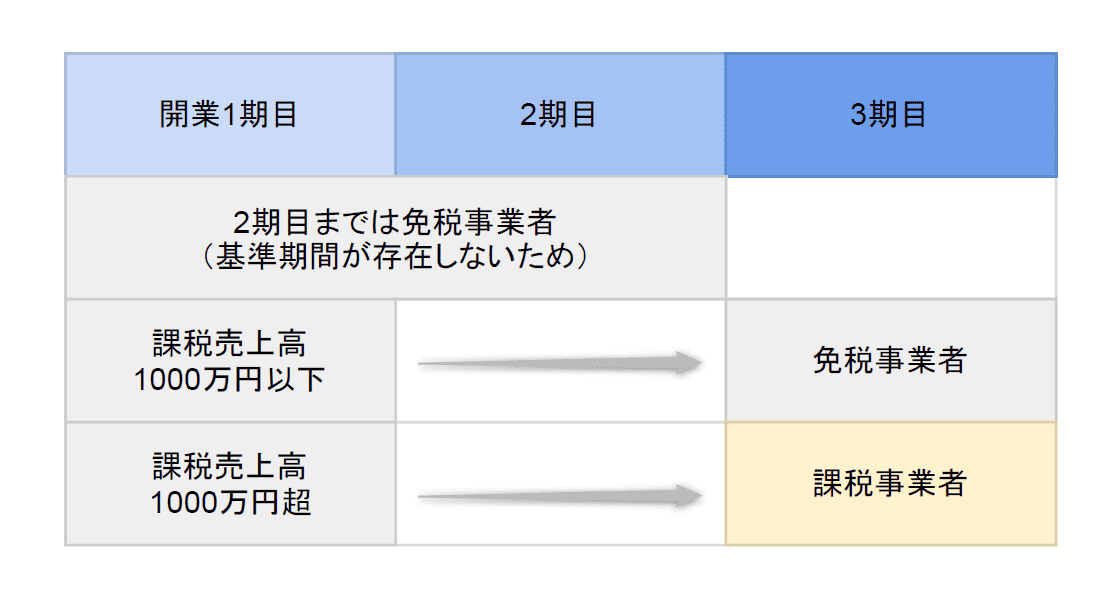

免税事業者の要件とは、「基準期間における課税売上高が1000万円以下の事業者」です。基準期間とは前々年度なので、2年前の1月1日〜12月31日です。

したがって、開業をした1期目と2期目は基準期間がないので、自動的に免税事業者となります。

基準期間の課税売上高が1000万円を超えたら課税事業者になりますが、特定期間(1月1日〜6月30日)に課税売上が1000万円を超えた場合は、その年から課税事業者となるので注意しましょう。

免税事業者の要件とは、「基準期間における課税売上高が1000万円以下の事業者」です。基準期間とは前々年度なので、2年前の1月1日〜12月31日です。

したがって、開業をした1期目と2期目は基準期間がないので、自動的に免税事業者となります。

基準期間の課税売上高が1000万円を超えたら課税事業者になりますが、特定期間(1月1日〜6月30日)に課税売上が1000万円を超えた場合は、その年から課税事業者となるので注意しましょう。

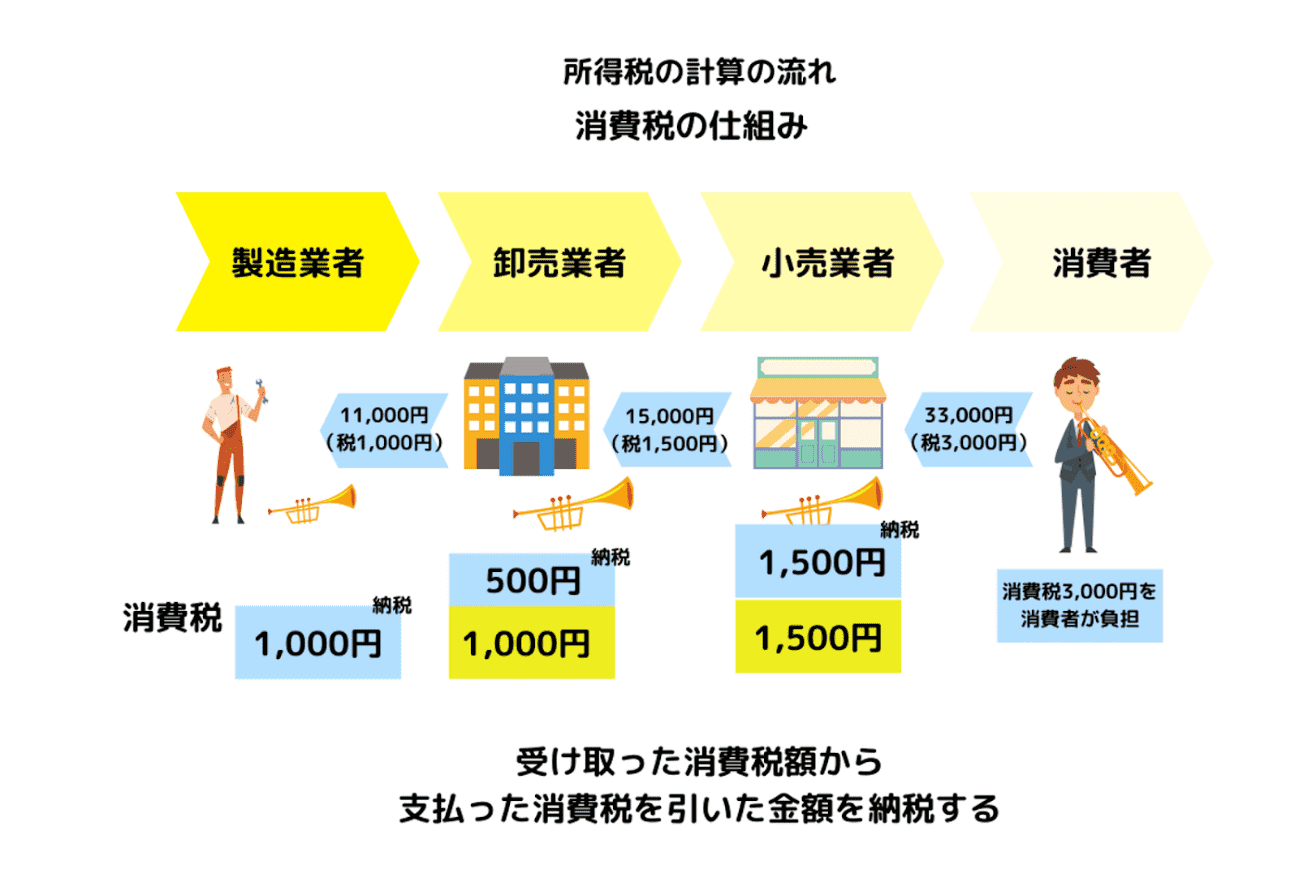

消費税の仕組み

スーパーで食材を買うとき、百貨店で洋服を買うとき、飲食店で食事をするときなど、必ず消費税を支払っています。当たり前のこと過ぎて、普段はあまり意識していないかもしれません。

消費税は商品やサービスなどの取引に対して、公平に課税される税です。消費税は消費者が負担して、事業者が納付します。

フリーランスが課税事業者になったら、消費者から受け取った消費税を納税することになります。

消費税を支払う際の流れは、下記の図のようになります。

上の図のように、受け取った消費税から支払った消費税を引いた金額を納税します。

例えば、卸売業者の場合だと、小売業者から消費税1,500円を受け取り、製造業者に消費税1,000円を支払っています。

受け取った消費税1,500円-支払った消費税1,000円=納税500円となります。

この仕組みは消費税を理解するうえで、とても重要な部分なのでぜひ覚えてください

消費税は商品やサービスなどの取引に対して、公平に課税される税です。消費税は消費者が負担して、事業者が納付します。

フリーランスが課税事業者になったら、消費者から受け取った消費税を納税することになります。

消費税を支払う際の流れは、下記の図のようになります。

上の図のように、受け取った消費税から支払った消費税を引いた金額を納税します。

例えば、卸売業者の場合だと、小売業者から消費税1,500円を受け取り、製造業者に消費税1,000円を支払っています。

受け取った消費税1,500円-支払った消費税1,000円=納税500円となります。

この仕組みは消費税を理解するうえで、とても重要な部分なのでぜひ覚えてください

フリーランスが消費税を受け取る・支払う際の注意事項

フリーランスをしていると自分も顧客も消費税に関する知識が乏しく、曖昧な契約をしてしまうことがあります。ここでは、フリーランスに関する消費税の注意事項を解説します。

フリーランスで仕事を始めたばかりで免税事業者であっても、消費税は顧客に必ず請求しましょう。

免税事業者のフリーランスでも、仕入をしたりサービスを受けたりした場合は消費税を支払います。同じように、免税事業者に売上があった場合にも消費税を請求しないと、仕入時に支払った消費税だけが自己負担となってしまいます。

免税事業者が消費税を顧客に請求することは、法律で禁止されていません。消費税の支払い損にならないように、必ず請求するようにしましょう。

ただし、インボイス方式が始まってからは状況が変わりますので、後ほど解説します。

クラウドソーシングサイトなどの契約条件を見ると、消費税込みの金額なのか記載がないことがあります。

契約金額が10,000円と記載があっても、

表記が税抜きだったら受取金額は11,000円、

表記が税込みだったら受取金額は10,000円となります。

消費税の10%は受取金額に大きな影響を与えるので、契約前に必ず確認しましょう。

また、消費税だけでなくクラウドソーシングサイトの手数料の負担についても事前に確認が必要です。消費税と同じように、提示された金額が手数料込みかどうかで約20%ほど受け取れる金額が変わってきます。

フリーランスは顧客に対して立場が弱いことがあるので、「消費税の分を値切りして」などと言われるかもしれません。

しかし、消費税の値切りや支払い拒否は「消費税転嫁対策特別措置法」で禁止されています。断固とした態度で拒否しましょう。

悪質な顧客に当たってしまった場合は、公正取引委員会や消費者生活センターなどに相談が可能です。

また、公正取引委員会などに相談したことに対して、取引先が発注量を減らすなどの報復行為に出る場合があります。報復行為についても厳しく対応しており、報復行為に該当する場合、勧告や会社名が公表されます。

消費税は必ず請求する

フリーランスで仕事を始めたばかりで免税事業者であっても、消費税は顧客に必ず請求しましょう。

免税事業者のフリーランスでも、仕入をしたりサービスを受けたりした場合は消費税を支払います。同じように、免税事業者に売上があった場合にも消費税を請求しないと、仕入時に支払った消費税だけが自己負担となってしまいます。

免税事業者が消費税を顧客に請求することは、法律で禁止されていません。消費税の支払い損にならないように、必ず請求するようにしましょう。

ただし、インボイス方式が始まってからは状況が変わりますので、後ほど解説します。

契約時に消費税の条件を確認しておく

クラウドソーシングサイトなどの契約条件を見ると、消費税込みの金額なのか記載がないことがあります。

契約金額が10,000円と記載があっても、

表記が税抜きだったら受取金額は11,000円、

表記が税込みだったら受取金額は10,000円となります。

消費税の10%は受取金額に大きな影響を与えるので、契約前に必ず確認しましょう。

また、消費税だけでなくクラウドソーシングサイトの手数料の負担についても事前に確認が必要です。消費税と同じように、提示された金額が手数料込みかどうかで約20%ほど受け取れる金額が変わってきます。

消費税の値切りや拒否は認められない

フリーランスは顧客に対して立場が弱いことがあるので、「消費税の分を値切りして」などと言われるかもしれません。

しかし、消費税の値切りや支払い拒否は「消費税転嫁対策特別措置法」で禁止されています。断固とした態度で拒否しましょう。

悪質な顧客に当たってしまった場合は、公正取引委員会や消費者生活センターなどに相談が可能です。

また、公正取引委員会などに相談したことに対して、取引先が発注量を減らすなどの報復行為に出る場合があります。報復行為についても厳しく対応しており、報復行為に該当する場合、勧告や会社名が公表されます。

フリーランスが消費税を納めるまでの流れ

消費税を納める流れは下記の通りです。

①基準期間の課税売上高を確認する

まずは、自分が消費税の課税事業者であるかを確認しましょう。前々年の売上が1000万円を超えていた場合は、課税事業者となります。

②届出を税務署に提出する

消費税の課税事業者となったら「消費税課税事業者届出書」を税務署に提出します。届出書のフォーマットは国税庁のホームページからダウンロード可能です。

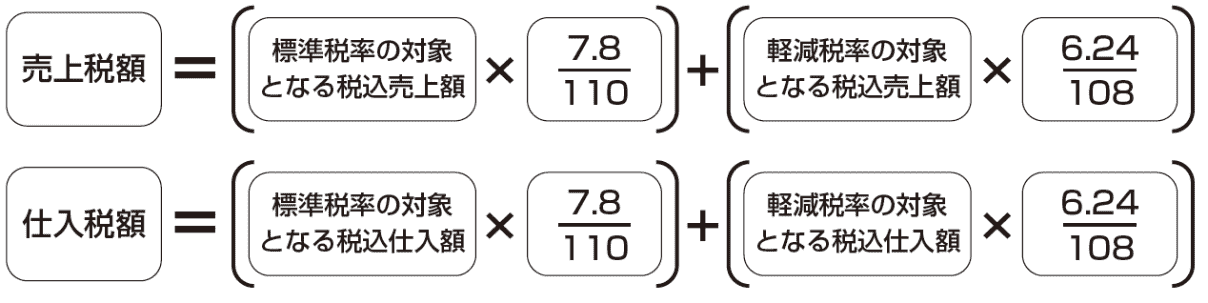

③確定申告時に消費税額を計算する

消費税の計算は、売上に係る消費税額-仕入に係る消費税額で計算します。それぞれの消費税額の計算は下記の通りです。

多くのフリーランスが会計ソフトを使用しているので、実際は取引を入力する際に消費税をしっかりと設定しておけば自分で計算する必要はありません。

*引用:国税庁ホームページ「納付税額の計算のしかた」

*引用:国税庁ホームページ「納付税額の計算のしかた」

④確定申告時に納税をする

消費税の課税事業者になると、確定申告の時期に納付書が郵送されてきます。所得税などと一緒に計算した消費税額を納付しましょう。

①基準期間の課税売上高を確認する

まずは、自分が消費税の課税事業者であるかを確認しましょう。前々年の売上が1000万円を超えていた場合は、課税事業者となります。

②届出を税務署に提出する

消費税の課税事業者となったら「消費税課税事業者届出書」を税務署に提出します。届出書のフォーマットは国税庁のホームページからダウンロード可能です。

③確定申告時に消費税額を計算する

消費税の計算は、売上に係る消費税額-仕入に係る消費税額で計算します。それぞれの消費税額の計算は下記の通りです。

多くのフリーランスが会計ソフトを使用しているので、実際は取引を入力する際に消費税をしっかりと設定しておけば自分で計算する必要はありません。

*引用:国税庁ホームページ「納付税額の計算のしかた」

*引用:国税庁ホームページ「納付税額の計算のしかた」④確定申告時に納税をする

消費税の課税事業者になると、確定申告の時期に納付書が郵送されてきます。所得税などと一緒に計算した消費税額を納付しましょう。

フリーランスの消費税に大きな影響を及ぼすインボイス制度

ここまで「免税事業者でも消費税を請求できる」と説明してきました。しかし、2023年10月からはインボイス制度により、免税事業者が不利になる可能性があります。

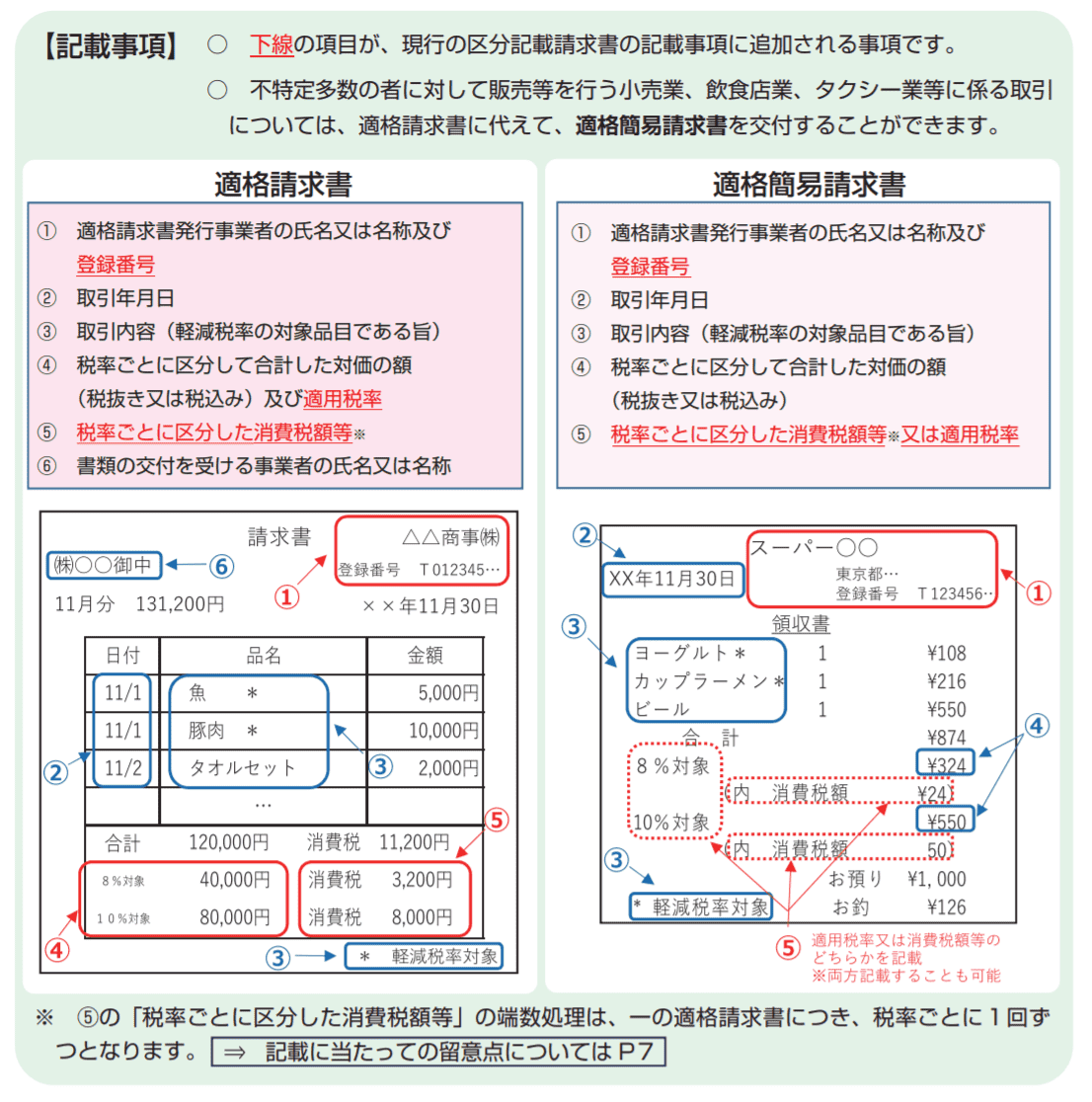

インボイス制度とは、所定の記載要件を満たした請求書を発行することにより、消費税の仕入額控除を受けられる制度です。所定の記載要件を満たした請求書をインボイス(適格請求書)と言います。

インボイス(適格請求書)には、下記の項目を記載する必要があります。

①適格請求書発行事業者の氏名又は名称及び登録番号

②取引年月日

③取引内容

④税率ごとに区分して合計した対価の額及び適用税率

⑤税率ごとに区分した消費税額等

⑥書類の交付を受ける事業者の氏名又は名称

*引用:国税庁「適格請求書等保存方式の概要」

インボイス制度では、税務署に申請して登録をしないとインボイスを発行できません。インボイスを発行できないと、請求書を受け取った取引先は消費税の仕入額控除を受けられなくなります。

その結果、免税事業者は消費税を請求できなくなるので、売上が10%低下・取引の中止を求められるなどの弊害が出てきます。

もちろん、税務署に申請をして適格事業者になり、インボイスを発行することは可能です。しかし、消費税の課税事業者になってしまうため、負担が増す可能性もあります。

免税事業者のままで事業を続けるか、課税事業者になりインボイスを発行するかのどちらかしか道はありません。どちらの道を進んでもこれまでよりは所得が下がるので、フリーランスにとっては非常に厳しい状況となるでしょう。

インボイス制度とは

インボイス制度とは、所定の記載要件を満たした請求書を発行することにより、消費税の仕入額控除を受けられる制度です。所定の記載要件を満たした請求書をインボイス(適格請求書)と言います。

インボイス(適格請求書)には、下記の項目を記載する必要があります。

①適格請求書発行事業者の氏名又は名称及び登録番号

②取引年月日

③取引内容

④税率ごとに区分して合計した対価の額及び適用税率

⑤税率ごとに区分した消費税額等

⑥書類の交付を受ける事業者の氏名又は名称

*引用:国税庁「適格請求書等保存方式の概要」

インボイス制度のフリーランスへの影響は

インボイス制度では、税務署に申請して登録をしないとインボイスを発行できません。インボイスを発行できないと、請求書を受け取った取引先は消費税の仕入額控除を受けられなくなります。

その結果、免税事業者は消費税を請求できなくなるので、売上が10%低下・取引の中止を求められるなどの弊害が出てきます。

もちろん、税務署に申請をして適格事業者になり、インボイスを発行することは可能です。しかし、消費税の課税事業者になってしまうため、負担が増す可能性もあります。

免税事業者のままで事業を続けるか、課税事業者になりインボイスを発行するかのどちらかしか道はありません。どちらの道を進んでもこれまでよりは所得が下がるので、フリーランスにとっては非常に厳しい状況となるでしょう。

インボイス制度と下請法や独占禁止法違反との関係

上で述べた通り、インボイス制度が始まって以降は、受注側がインボイスに登録しておらず適格請求書を発行できない場合、発注側は仕入税額控除を受けられない可能性が出てきます。そのため、発注側が受注側に対して、受注金額の減額要求や取引停止の提案をしてくる可能性がありますが、こうした行為は下請法や独占禁止法に抵触する可能性があることを公正取引委員会が指摘しています。

これは発注側、受注側双方が把握しておくべきことと言えます。

参照:インボイス制度後の免税事業者との取引に係る下請法等の考え方

これは発注側、受注側双方が把握しておくべきことと言えます。

参照:インボイス制度後の免税事業者との取引に係る下請法等の考え方

まとめ

フリーランスにとって消費税を支払わなくていい条件は、基準期間の売上が1000万円以下もしくは事業を始めてから2年以内の事業者です。

免税事業者は受け取った消費税を納税する必要がないので、そのまま自分の利益となります。

ただし、2023年10月からはインボイス制度が開始されて、フリーランスを取り巻く消費税の状況は一変します。

早めにインボイス制度について学んで、自分に有利となる選択をしましょう。

免税事業者は受け取った消費税を納税する必要がないので、そのまま自分の利益となります。

ただし、2023年10月からはインボイス制度が開始されて、フリーランスを取り巻く消費税の状況は一変します。

早めにインボイス制度について学んで、自分に有利となる選択をしましょう。