フリーランス・個人事業主として売上が伸びてくると、「そろそろ法人化すべきか?」というタイミングが訪れます。

この記事では、法人化を検討しているフリーランスの方向けに、以下の点について解説します。

この記事では、法人化を検討しているフリーランスの方向けに、以下の点について解説します。

- フリーランスと個人事業主の違い

- 法人化を考えるタイミングや収入の目安

- 法人化するメリットとデメリット

- 法人化の手続き

フリーランスと個人事業主

フリーランスと個人事業主を「似たようなもの」と考えている人が多いと思いますが、両者は似て非なるものです。

まずはフリーランスと個人事業主の違いについて確認しておきましょう。

フリーランスとは、特定の会社や組織に属さず、仕事単位で働く「働き方」のことです。

自分で仕事を獲得し、その仕事が終わればクライアントとの関係は一旦終わります。

仕事の期間は、一日で終わるものから年単位になるものなど様々で、仕事内容も多岐に渡ります。

フリーランスと名乗る上で特に資格などは必要なく、「どこにも属さず自分だけで仕事をする」と決めた瞬間からフリーランスになります。

一方の個人事業主は、正式な法的呼称であり、独立・反復・継続して仕事をしている個人のことを指します。

税務署に開業届を提出することで、個人事業主として扱われるようになります。

比較されることが多いですが、そもそも比べるものではなく、フリーランスと個人事業主ではそもそもの概念が違います。フリーランスは「働き方」であり、個人事業主は「個人で事業を営んでいる人」のことを指します。つまり、フリーランスの個人事業主もいれば、街の酒屋さんのように自分の店を持っている個人事業主もいます。

唯一、フリーランスと個人事業主の違いを挙げるとすれば、税務上の区分のみです。個人事業主となるためには税務署に開業届を提出する必要があり、提出後は、税務上「個人で事業を営む者」として扱われます。言い換えれば、開業届を出しているかいないかが、フリーランスと個人事業主の違いということになります。

フリーランスとして働く場合は、個人事業主の開業届を提出した方が良い場合があります。

開業届を出すメリットは、主に以下の2点です。

開業届と一緒に青色申告承認申請書の提出も行なえば、確定申告時に青色申告を行なうことで、最大65万円の控除を受けることができます。IT系のフリーランスの場合は経費があまりかからないこともあり、この65万円の控除は非常に大きいので覚えておきましょう。

また、個人名よりも屋号を持っていた方が信用されやすいので、仕事を取りやすくなるというメリットもあります。

開業届の提出に費用はかかりませんし、紙を一枚提出すればそれで終わりです。ほとんど手間がかからないので、是非とも提出しておくべきでしょう。

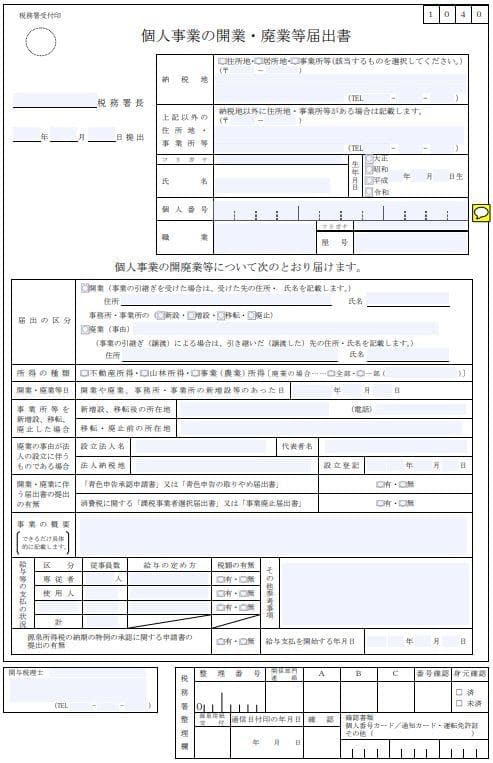

こちらが開業届の用紙です。

国税庁のHPからダウンロードできます。

個人事業の開業届出・廃業届出等手続 - 国税庁

まずはフリーランスと個人事業主の違いについて確認しておきましょう。

フリーランスとは

フリーランスとは、特定の会社や組織に属さず、仕事単位で働く「働き方」のことです。

自分で仕事を獲得し、その仕事が終わればクライアントとの関係は一旦終わります。

仕事の期間は、一日で終わるものから年単位になるものなど様々で、仕事内容も多岐に渡ります。

フリーランスと名乗る上で特に資格などは必要なく、「どこにも属さず自分だけで仕事をする」と決めた瞬間からフリーランスになります。

個人事業主とは

一方の個人事業主は、正式な法的呼称であり、独立・反復・継続して仕事をしている個人のことを指します。

税務署に開業届を提出することで、個人事業主として扱われるようになります。

フリーランスと個人事業主の違い

比較されることが多いですが、そもそも比べるものではなく、フリーランスと個人事業主ではそもそもの概念が違います。フリーランスは「働き方」であり、個人事業主は「個人で事業を営んでいる人」のことを指します。つまり、フリーランスの個人事業主もいれば、街の酒屋さんのように自分の店を持っている個人事業主もいます。

唯一、フリーランスと個人事業主の違いを挙げるとすれば、税務上の区分のみです。個人事業主となるためには税務署に開業届を提出する必要があり、提出後は、税務上「個人で事業を営む者」として扱われます。言い換えれば、開業届を出しているかいないかが、フリーランスと個人事業主の違いということになります。

フリーランスとして働くなら個人事業主の開業届を提出すべき?

フリーランスとして働く場合は、個人事業主の開業届を提出した方が良い場合があります。

開業届を出すメリットは、主に以下の2点です。

- 青色申告ができるため、節税効果がある

- 個人名ではなく屋号で銀行口座を作れるため、信用力が増す

開業届と一緒に青色申告承認申請書の提出も行なえば、確定申告時に青色申告を行なうことで、最大65万円の控除を受けることができます。IT系のフリーランスの場合は経費があまりかからないこともあり、この65万円の控除は非常に大きいので覚えておきましょう。

また、個人名よりも屋号を持っていた方が信用されやすいので、仕事を取りやすくなるというメリットもあります。

開業届の提出に費用はかかりませんし、紙を一枚提出すればそれで終わりです。ほとんど手間がかからないので、是非とも提出しておくべきでしょう。

こちらが開業届の用紙です。

国税庁のHPからダウンロードできます。

個人事業の開業届出・廃業届出等手続 - 国税庁

法人化のタイミング 収入の目安

フリーランスや個人事業主として仕事をしているのであれば、一定の売り上げに達した段階で法人化を検討すべきでしょう。その目安やタイミングについて解説します。

法人化とは、個人事業主が会社を設立し、それまで営んでいた事業を設立した会社(法人)が引き継ぐことを指します。

営利法人、つまり利益を得ることを目的とする法人を設立する場合は、以下の4種類のうちのいずれかを選択します。

特別な理由がなければ、株式会社を設立するのが一般的です。

なお、以前は「有限会社」という形態もありましたが、2006年の法改正以降、設立することができなくなりました。株式会社の設立条件が大幅に緩和されたことにより、有限会社が意味を為さなくなったためです。

法人化の主な目的は「節税」です。売上が一定水準を超えてきた段階で法人化を検討しましょう。

法人化を検討する売上の目安には諸説あり、年商800万を超えたあたりが目安だという人もいれば、年商500万くらいから法人化した方が良いという人もいます。

意見が分かれる理由は、「単純に年商だけでは判断できないから」であり、現時点で従業員は何人いるのか、純利益はどれほどあるのか、といった要素も含めて総合的に判断すべきです。

従業員が多い場合、法人化すると社会保険料の負担が一気にのしかかってきます。

また、自分がどれくらいの所得税を払っているかによっても、法人化することで得をするのか損をするのかが変わってきます。

法人化した方が得かどうかは、年商だけでは判断しづらい面があります。

間違いないのは、年商1,000万円を超えた場合は絶対に法人化すべきということです。

理由は、年商1,000万円を超えると「消費税課税事業者」となり、消費税の納税義務が発生するからです。

年商1,000万円を超えても、資本金1,000万円未満の法人を設立すれば消費税が2年間免除されますので、1,000万円を超えたら無条件で法人化すべきでしょう。

法人化とは

法人化とは、個人事業主が会社を設立し、それまで営んでいた事業を設立した会社(法人)が引き継ぐことを指します。

営利法人、つまり利益を得ることを目的とする法人を設立する場合は、以下の4種類のうちのいずれかを選択します。

- 株式会社

- 合同会社

- 合資会社

- 合名会社

特別な理由がなければ、株式会社を設立するのが一般的です。

なお、以前は「有限会社」という形態もありましたが、2006年の法改正以降、設立することができなくなりました。株式会社の設立条件が大幅に緩和されたことにより、有限会社が意味を為さなくなったためです。

法人化を検討するタイミングは?

法人化の主な目的は「節税」です。売上が一定水準を超えてきた段階で法人化を検討しましょう。

法人化を検討する売上の目安には諸説あり、年商800万を超えたあたりが目安だという人もいれば、年商500万くらいから法人化した方が良いという人もいます。

意見が分かれる理由は、「単純に年商だけでは判断できないから」であり、現時点で従業員は何人いるのか、純利益はどれほどあるのか、といった要素も含めて総合的に判断すべきです。

従業員が多い場合、法人化すると社会保険料の負担が一気にのしかかってきます。

また、自分がどれくらいの所得税を払っているかによっても、法人化することで得をするのか損をするのかが変わってきます。

法人化した方が得かどうかは、年商だけでは判断しづらい面があります。

間違いないのは、年商1,000万円を超えた場合は絶対に法人化すべきということです。

理由は、年商1,000万円を超えると「消費税課税事業者」となり、消費税の納税義務が発生するからです。

年商1,000万円を超えても、資本金1,000万円未満の法人を設立すれば消費税が2年間免除されますので、1,000万円を超えたら無条件で法人化すべきでしょう。

個人事業主が法人化するメリット

売上が伸びてきた個人事業主の場合、法人化することで多くのメリットを享受できます。

具体的にどのようなメリットがあるか見ていきましょう。

個人事業主の場合は累進課税なので、所得が上がるほど税率も上がっていきます。

しかし法人化して役員報酬として給与を受け取ることで、給与所得控除を受けられるようになるため、所得が増えてきた時には節税効果が生まれます。

年商が1,000万円を超えると消費税の課税事業者となり、翌年から消費税を納める義務が発生します。

しかし年商1,000万円を超えた年に法人を設立すれば、設立した年と翌年の2年間は消費税の納付が免除されます。(ただし、資本金が1,000万円以下の場合)

法人の場合は、家族に払う給料が経費として認められるなど、経費の幅が広がります。

法人化は、それなりの手順と費用を要するため、誰でも簡単にできるものではありません。

そのため、「法人である」というだけで一定の信用力が得られます。

どれだけ売り上げがあろうと、個人事業主はどうしても法人より下に見られてしまいます。

また、「法人としか取引しない」という会社も少なくないため、法人化することで取引の幅を広げるチャンスにもなります。

個人事業主の場合、何かトラブルがあって損害賠償をすることになると、その賠償金額がいくらであろうと無限責任となります。

つまり、事業用の資金だけでなく個人資産からも、すべて持っていかれてしまうことになります。

ところが法人の場合は、出資した分のお金以上の責任は発生しません。

仮に会社が何千万という借金を背負っても、個人資産まで取られてしまうことはありません。

個人事業主の場合は赤字の繰り越しができませんが、法人の場合は最大10年間の赤字の繰り越しが認められています。

法人設立1期目・2期目と赤字で、3期目で黒字になったとしても、それまでの赤字で3期目の黒字が相殺できれば法人税を払う必要がなくなります。

具体的にどのようなメリットがあるか見ていきましょう。

給与所得控除

個人事業主の場合は累進課税なので、所得が上がるほど税率も上がっていきます。

しかし法人化して役員報酬として給与を受け取ることで、給与所得控除を受けられるようになるため、所得が増えてきた時には節税効果が生まれます。

2年間の消費税免除

年商が1,000万円を超えると消費税の課税事業者となり、翌年から消費税を納める義務が発生します。

しかし年商1,000万円を超えた年に法人を設立すれば、設立した年と翌年の2年間は消費税の納付が免除されます。(ただし、資本金が1,000万円以下の場合)

経費の幅が広がる

法人の場合は、家族に払う給料が経費として認められるなど、経費の幅が広がります。

信用力が上がる

法人化は、それなりの手順と費用を要するため、誰でも簡単にできるものではありません。

そのため、「法人である」というだけで一定の信用力が得られます。

どれだけ売り上げがあろうと、個人事業主はどうしても法人より下に見られてしまいます。

また、「法人としか取引しない」という会社も少なくないため、法人化することで取引の幅を広げるチャンスにもなります。

有限責任

個人事業主の場合、何かトラブルがあって損害賠償をすることになると、その賠償金額がいくらであろうと無限責任となります。

つまり、事業用の資金だけでなく個人資産からも、すべて持っていかれてしまうことになります。

ところが法人の場合は、出資した分のお金以上の責任は発生しません。

仮に会社が何千万という借金を背負っても、個人資産まで取られてしまうことはありません。

赤字の繰り越しが可能

個人事業主の場合は赤字の繰り越しができませんが、法人の場合は最大10年間の赤字の繰り越しが認められています。

法人設立1期目・2期目と赤字で、3期目で黒字になったとしても、それまでの赤字で3期目の黒字が相殺できれば法人税を払う必要がなくなります。

個人事業主が法人化するデメリット

法人設立は基本的にメリットの方が大きいですが、デメリットも存在します。

法人化のデメリットについても具体的に見ていきましょう。

法人設立の際は、最低でも以下の費用が必要となります。

なお、定款を電子定款で作成した場合は収入印紙代の4万円が不要となります。

最も大きなデメリットと言えるのが、社会保険料です。

法人化した場合、社長一人しかいない会社であっても、社会保険への加入が義務となります。

社会保険料は会社と個人が折半となるため、従業員が多いほど会社側の社会保険料の負担は増えます。

社会保険料の負担は重く、払えないために倒産したり、個人事業主に戻る人もいます。

法人化を検討する際は、社会保険料の負担がどれくらいになるのかを、事前にしっかりと試算しておくようにしましょう。

個人事業主の場合は、赤字だった年は住民税や所得税が発生しませんが、法人の場合、赤字でも法人住民税の均等割として年間7万円の税金がかかります。

法人化すると確定申告時に提出する書類も増えるため、なかなか個人で行なうのは難しくなってきます。

従って、法人化した後は税務作業を税理士に一任するのが一般的です。

税理士に税務を任せるとなると、毎月の顧問料と、確定申告時の書類作成費用が必要となります。

費用は依頼する税理士によって高低ありますが、顧問料が月額1~3万円、確定申告書類の作成料が15~20万円というのが相場です。

法人化のデメリットについても具体的に見ていきましょう。

法人設立費用がかかる

法人設立の際は、最低でも以下の費用が必要となります。

- 定款の認証手数料 : 5万円

- 定款の収入印紙代 : 4万円

- 定款の謄本手数料 : 約2千円

- 登録免許税 : 15万円(資本金×0.7%の額が15万円以上の場合はそちらの額が適用)

なお、定款を電子定款で作成した場合は収入印紙代の4万円が不要となります。

社会保険の負担が大きい

最も大きなデメリットと言えるのが、社会保険料です。

法人化した場合、社長一人しかいない会社であっても、社会保険への加入が義務となります。

社会保険料は会社と個人が折半となるため、従業員が多いほど会社側の社会保険料の負担は増えます。

社会保険料の負担は重く、払えないために倒産したり、個人事業主に戻る人もいます。

法人化を検討する際は、社会保険料の負担がどれくらいになるのかを、事前にしっかりと試算しておくようにしましょう。

法人住民税の均等割

個人事業主の場合は、赤字だった年は住民税や所得税が発生しませんが、法人の場合、赤字でも法人住民税の均等割として年間7万円の税金がかかります。

確定申告の複雑化

法人化すると確定申告時に提出する書類も増えるため、なかなか個人で行なうのは難しくなってきます。

従って、法人化した後は税務作業を税理士に一任するのが一般的です。

税理士に税務を任せるとなると、毎月の顧問料と、確定申告時の書類作成費用が必要となります。

費用は依頼する税理士によって高低ありますが、顧問料が月額1~3万円、確定申告書類の作成料が15~20万円というのが相場です。

法人化の手続き

以下に、自身で株式会社を設立する際の手順について紹介します。

会社設立の手続きは司法書士や行政書士に依頼することもできますが、それなりの費用がかかるため、自分でやることをおすすめします。

まずは、本店(本社)をどこにするか決める必要があります。

次のステップで行なう定款作成において、本店所在地を記す必要があるためです。

小規模な個人事業主からの法人成りの場合は、自宅を本店の住所とする方も多いですが、法人の本店住所は公開することが前提ですし、そもそも法人登記がNGとなっているマンションもあります。

自宅住所を公開することに抵抗がなく、法人登記OKの家に住んでいる場合は、自宅を本店としてもよいでしょう。

自宅の住所を本店にできない・したくない場合は、バーチャルオフィスを利用するのがおすすめです。

月数千円から数万円で借りられる上、郵便物の転送や電話対応などもしてくれることが多く、非常に便利です。

定款とは、「会社の憲法」とも呼ばれるもので、自分が設立する会社におけるルールを定めたものです。

会社の屋号や事業内容、資本金などを規定していきます。

特に、絶対的記載事項と呼ばれる以下の6つは、必ず明記しなければなりません。

この6つがないと、定款として認められないので注意してください。

また一度定款の認証を受けると、たとえ些細な変更であっても定款変更手続きや費用が必要となってしまうため、定款作成は慎重に行なうよう心掛けてください。

定款が完成したら、公証人役場にて定款の認証を受けます。

公証人が定款の内容を確認し、問題が無ければ認証が受けられます。

定款認証の手数料は1件5万円、収入印紙代として4万円、謄本交付代として約2千円ほどがかかります。(謄本交付代は定款の枚数による)

ただし、電子定款の場合は収入印紙代の4万円が無料となりますので、設立費用を抑えるために極力電子定款で作成すべきです。

各種書類に押印するための会社関連の印鑑を作成します。

作成は、街のハンコ屋で作成可能です。

作成が必須となる印鑑は以下の3つです。

定款の認証が終わり、会社印の作成も完了したら、次は資本金の振り込みです。

法人登記後でなければ法人用口座は作れないので、まずは発起人の口座に定款で定めた資本金を振り込みます。

振り込み先の口座は新規で開設する必要はなく、既存の口座で構いません。

資本金の振り込みが完了した後は、以下の証拠書類をしっかり確保しておきましょう。

いよいよ最後の工程である、法務局での会社設立登記です。

定款や資本金払い込みの証明書を持って、本店所在地を管轄している法務局へ行き登記申請を行なってください。

なお会社設立の登記申請は、資本金の振り込みから2週間以内に行なわなければいけないので注意が必要です。

これにて、会社設立は完了です。

会社設立の手続きは司法書士や行政書士に依頼することもできますが、それなりの費用がかかるため、自分でやることをおすすめします。

①本店所在地の決定

まずは、本店(本社)をどこにするか決める必要があります。

次のステップで行なう定款作成において、本店所在地を記す必要があるためです。

小規模な個人事業主からの法人成りの場合は、自宅を本店の住所とする方も多いですが、法人の本店住所は公開することが前提ですし、そもそも法人登記がNGとなっているマンションもあります。

自宅住所を公開することに抵抗がなく、法人登記OKの家に住んでいる場合は、自宅を本店としてもよいでしょう。

自宅の住所を本店にできない・したくない場合は、バーチャルオフィスを利用するのがおすすめです。

月数千円から数万円で借りられる上、郵便物の転送や電話対応などもしてくれることが多く、非常に便利です。

②定款の作成

定款とは、「会社の憲法」とも呼ばれるもので、自分が設立する会社におけるルールを定めたものです。

会社の屋号や事業内容、資本金などを規定していきます。

特に、絶対的記載事項と呼ばれる以下の6つは、必ず明記しなければなりません。

- 目的

- 商号

- 本店の所在地

- 会社設立に際して出資される財産の価額またはその最低額

- 発起人の氏名または名称及び住所

- 発行可能株式総数

この6つがないと、定款として認められないので注意してください。

また一度定款の認証を受けると、たとえ些細な変更であっても定款変更手続きや費用が必要となってしまうため、定款作成は慎重に行なうよう心掛けてください。

③定款の認証

定款が完成したら、公証人役場にて定款の認証を受けます。

公証人が定款の内容を確認し、問題が無ければ認証が受けられます。

定款認証の手数料は1件5万円、収入印紙代として4万円、謄本交付代として約2千円ほどがかかります。(謄本交付代は定款の枚数による)

ただし、電子定款の場合は収入印紙代の4万円が無料となりますので、設立費用を抑えるために極力電子定款で作成すべきです。

④会社印の作成

各種書類に押印するための会社関連の印鑑を作成します。

作成は、街のハンコ屋で作成可能です。

作成が必須となる印鑑は以下の3つです。

- 会社実印(代表者印)

- 会社銀行印

- 会社角印

⑤資本金の払い込み

定款の認証が終わり、会社印の作成も完了したら、次は資本金の振り込みです。

法人登記後でなければ法人用口座は作れないので、まずは発起人の口座に定款で定めた資本金を振り込みます。

振り込み先の口座は新規で開設する必要はなく、既存の口座で構いません。

資本金の振り込みが完了した後は、以下の証拠書類をしっかり確保しておきましょう。

- 入金した口座の表紙のコピー

- 支店名や口座番号が印字されているページのコピー

- 入金額と振込人が印字されているページのコピー

- 振込証明書

⑥法務局での会社設立登記

いよいよ最後の工程である、法務局での会社設立登記です。

定款や資本金払い込みの証明書を持って、本店所在地を管轄している法務局へ行き登記申請を行なってください。

なお会社設立の登記申請は、資本金の振り込みから2週間以内に行なわなければいけないので注意が必要です。

これにて、会社設立は完了です。

まとめ

以上、フリーランスと個人事業主との違いや、法人化のメリット・デメリット、法人化するための手順について解説させていただきました。

節税や信用力強化のためにも、一定以上の売上になった時は積極的に法人化を検討することをおすすめします。

節税や信用力強化のためにも、一定以上の売上になった時は積極的に法人化を検討することをおすすめします。